〒150-0022 渋谷区恵比寿南2-21-2恵比寿サウスヒル301

恵比寿駅から徒歩6分。駐車場もございます。

受付時間 | 月曜日から土曜日 9:00~18:00 土曜日はお休みとさせて いただくこともございます |

|---|

法人が法人税の決算、確定申告をしていないとどうなる?

法人(会社)は、毎年決算月の翌々月末までに決算を行い、法人税等の確定申告を行う義務があります。

ところが、中には、「決算をしていない」、「法人税等の確定申告をしていない」という会社様もいらっしゃいます。このように放置してしまっている場合には、いつかは税務署が無申告に関して指摘を行ってきます(法人の場合は、登記されているので無申告が税務署に簡単にばれるのです)。

実際に無申告の解決を得意とする当税理士事務所では、こういった法人の社長さんから多くご相談を受けていますので、無申告法人は一定数は存在するということになり、税務署もそこは大きな追徴課税をできる対象として狙っているでしょう。

法人の場合は、設立時に法務局で登記が行われるのですが、この情報は税務署も確認できますので、「法人登記されているにも関わらずに、法人税等の申告書の提出がない法人を見つけることは、税務署にとっては非常に簡単」なのです。個人事業以上に、法人の無申告は容易にばれるのです。

申告期限内に決算・確定申告を行うことができない場合でも、なるべく早めに申告を自主的に行うことで、罰金(無申告加算税・重加算税)や利息(延滞税)を最小限に抑えることができますので、お早めに対応して、無申告の状態を解消してくださればと思います。

我々の税理士事務所(会計事務所)は非常に多くの無申告案件を取り扱ってきておりますが、多くの方は上記の重加算税と言うとても大きな罰金が課税されることを警戒されます。

しかし、我々が対応した案件では、これまでに実際に重加算税を取られたという事例は発生していません。重加算税に関しては、税務署の調査官の判断で自由に課税できるようなものではなく、実際のところは要件というものがありますので、そのあたりに注意すると、課税はされないのです。

法人の決算及び確定申告をしてない場合は、無申告対応の実績が多い税理士事務所(会計事務所)にご依頼されることをおすすめいたします。当税理士事務所では、税務代理権限証書の提出も行うので、法人の決算書(P/L、B/S)の作成や確定申告書の提出代行にとどまらずに、提出後の税務署からの電話への対応も行います。税務権限権限証書の提出をしないと、無申告を解消した後に、納税者へ直接税務署がアプローチして、追徴課税などをされるおそれがあるためです。申告後もきちんとサポートいたしますのでご安心くださればと存じます。

※会社に対する実地調査が入った場合で、我々が税務調査立ち合いを行う場合に限っては、別途日当を頂戴しておりますが、我々の経験上、税務調査が入らないケースが多いです。

法人が確定申告してないと、いつ頃に税務署にばれるのか。

法人が確定申告をしていない無申告の状態ですと、税務署は確定申告期限を経過して1〜6ヶ月の期間で、無申告の事実に気が付くことが多いと考えております。まず、会社設立後に設立届や青色申告承認申請書等の書面を税務署に提出済みの場合は、申告が遅れて1ヶ月程度で気が付くでしょう。それらの書類を提出していない場合でも、法人は会社設立の際に法務局に登記申請を行っているので、登記情報から気が付くことができるのです。

ただし、ここですぐに税務署が指摘してきて、すぐに税務調査を敢行するとは限りません。最初は書面にて、「無申告なので早く申告してくださいね」といったように注意することが多いのです。申告書の提出の催促ですね。それでも対応しないと、いよいよ税務調査を行います。

3〜5年間ほど税務調査を行わずに、遅れて法人税等無申告案件の税務調査に着手することもあります。税務署としても、3年後に行った方が、まとめて大きな金額を課税できますし、利息も高くなるため、遅れて税務調査を行った方が合理的と言えば合理的なのです。よく、税務署は3〜5年間程度納税義務者を泳がせると表現されることがありますが、それはこのような合理性に基づいていると考えられるのではないでしょうか。無申告法人としては、こういったケースが最も税額が大きくなるので、複数年に渡って決算・申告をしていないという会社様は、特にお早めに無申告を解消して、納税額を最小に抑えたいところです。

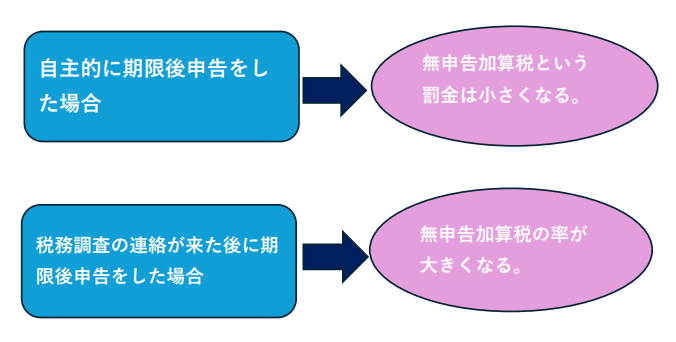

税務署から連絡が来る前に自社が自主的に期限後申告することで無申告加算税の率を下げてもらえますし、納税までの期間が短くなることで延滞税も低くなりますので、早めに申告する事が大切です。

法人が無申告であると生じるデメリット

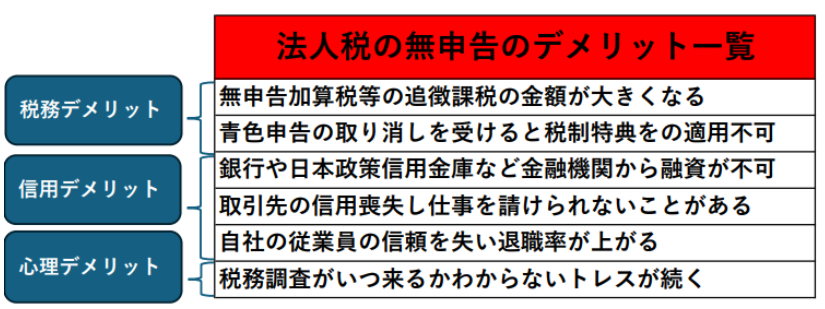

法人税の確定申告書を提出せずに無申告としていると様々なデメリットがあり、税務上のデメリットとしては無申告加算税と延滞税が生じます。

又、2期連続で無申告とすると青色申告が取り消されてしまって赤字を繰り越して翌年の利益と相殺する欠損金繰越が不可となったり、少額減価償却資産の特例といったような青色申告法人に認められた他の節税も利用できなくなります。

法人が決算をしていないと決算書を銀行等の金融機関に提出できないので、融資を受けることができなくなり、資金繰りに窮する可能性が出てきます。

取引先(売上先)が信用調査のために法人税申告書や決算書の提出を求めることもあるのですが、決算してないと提出できないのでビジネスチャンスも失うことになるというデメリットもあります。

無申告となっている場合は従業員への源泉徴収票も発行してないことが多いですし、従業員からの信頼も失うでしょう。

何より、いつ来るかわからない税務調査におびえてストレスと感じならが経営することも良くないと思います。

やはり早めに決算して無申告を解消して、こういったデメリットを取り除くことが大切です。

法人の無申告が3年から5年など長期になった場合は、査察が入って逮捕や起訴される可能性はある?

1つの事業年度分の確定申告をしていないという状況ではなく、3年間や5年間、場合によっては10年以上も無申告となっている法人もあります。

無申告となってからご相談に来られる方は、1年だけ無申告となったのではなく、大体は2期分以上は無申告ですね。長く税理士事務所をやってますと、会社設立してから1回も申告していないという方にも多くお会いしてきました。

こういった長期間にわたって法人税の確定申告をしていない方は、法人税・消費税の無申告の期間が長いから逮捕されたり、起訴されるのではないかと怖くなってしまっていることもあります。

しかし、実際のところ、これまでに当税理士事務所のお客様で逮捕や起訴されたという事例はありませんのでご安心ください。

脱税の意図があり、かつ、未納額が1億円となるとちょっと話が変わってくるかもしれませんが、基本的には自主的に申告してた場合には、逮捕や起訴のリスクは非常に低いのです。

もしも未納額が1億円を超えたり、それに近い方に関しては、詳しくは下記ページをご確認ください。

確定申告をしてない場合、何年間さかのぼって期限後申告できる?

確定申告をせずに無申告となっている場合に、後から自主的に過去の期限後申告をしようとしたとします。この場合に、法人税と消費税の確定申告は何年分をさかのぼって申告することができるのでしょうか。

これは結論としては5年間となります。法定申告期限(本来の確定申告期限)から5年を超えてしまった年分に関しては、自主的に申告したいと思っても、期限後に申告することができないことになるのです。

ただし、それ以上前の年分の情報が不要かというとそうではなくて、4年前や5年前の申告書を作成するためには、それらの事業年度に消費税の課税事業者に該当したかどうかの判断をしなくてはならないので、売上や雑収入など、消費税のかかる課税売上に関しては6年前や7年前の部分も集計しなくてはならないのです。

消費税は2期前の課税売上が1,000万円超か否かによって影響を受けるのです。

過去の分を期限後申告すると、法人税以外にどんな税金を納付するのか。

無申告の期間に関して期限後申告を行う場合には、法人税等(法人税、法人地方税)以外には、どのような税金がかかるのでしょうか?

結論としては、消費税と源泉所得税がかかる可能性があります。

消費税に関しては、課税事業者の場合にのみ課税されます。その期の前々期において、課税売上高(消費税の対象となる売上)が1,000万円超となる場合は、消費税の確定申告も行い、納税しなくてはならないのです。

続いて源泉所得税ですが、無申告の期間に役員や従業員への給与の支払いがある場合、その他源泉税の控除対象となる外部の業者への報酬の支払がある場合には、こちらも納付しなくてはなりません(源泉所得税の期限超過に関しては、過少申告加算税という罰金が課税されます)。

決算・確定申告をしていないという方は、法人税のみならず、他の税金が課税される可能性もあることをご認識くださればと存じます。また、納税資金の準備のために、できる限り早めに決算を組んで、無申告を解消しましょう。なお、当税理士事務所では、ご依頼を受けた場合は、源泉所得税や消費税に関しても、きちんと対応いたしますし、これらに関して別途料金を頂戴することもございません。

なお、無申告期間に関して期限後申告をする場合でも、節税はきちんと行いたいところです。必要経費にどんなものを計上できるのかを考えたり、税法上認められる節税策がないかをよく検討して、余計な税金を支払わないように気を付けたいところです。無申告期間の複数年分の期限後申告をする場合には、複数年分の税金が発生してしまい、ご負担も多くなりがちなので、より節税を重視するべきだと考えております。

万一、領収書やレシートを紛失してしまい、お手元にない場合においても、経費の計上は諦めないようにしましょう。領収書やレシート、外部からの請求書をすべて破棄してしまったから、「まったく経費に計上できるものがない」ということにはならないのです。この辺りはどのように税務署に納得してもらうかが大切ですが、まさに税理士事務所(会計事務所)の経験値の差が出てくるところでしょう。

法人(会社)の無申告対応のページをご覧くださり、誠にありがとうございます。

当社へのお問合せは、お電話または下記のお問合せフォームからお願いいたします。

当税理士事務所の法人の無申告対応件数は非常に多いですので、決して無申告であることを責めたりしないので、お気軽にご相談ください。

みなさん、税法がわからなかったり、忙しすぎて無申告となり、それが続いてしまったというだけで、悪意がないことは我々はよく知っておりますので。

お電話でのお問合せ・無料相談はこちら

TEL : 03-6712-2680

受付時間:9:00〜18:00(日曜日は除く)

※土曜日はお休みとしていることもあるので、そのような場合はお問合せフォームからご連絡くださいませ。

お問合せ・無料相談はこちら

受付時間:月曜日から土曜日 9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区・恵比寿で税理士・会計事務所をお探しなら、税理士事務所センチュリーパートナーズへどうぞ。決算書作成、確定申告から、起業(独立開業・会社設立)、創業融資(制度融資など)、税務調査まで親切丁寧にサポートいたします。近隣の渋谷、代官山、中目黒、目黒、世田谷、白金台、広尾、自由が丘はもちろん、東京都、神奈川(溝の口など、神奈川全域)、千葉、埼玉の方は、お気軽にご相談ください。

お気軽にお問合せください

お電話でのお問合せ

<受付時間>

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区恵比寿税理士

(会計事務所)よりごあいさつ

渋谷区恵比寿の税理士、齋藤一生です。センチュリーパートナーズのホームページにお越し頂き、ありがとうございます!有用な税務情報が色々と書いてあるサイトですので、是非ご覧になってくださいませ。東京税理士会渋谷支部所属、登録番号は122533でございます。

親切・丁寧な対応をモットーとしておりますのでお気軽にご相談ください。

税理士事務所センチュリー

パートナーズ

住所

〒150-0022

渋谷区恵比寿南2-21-2

恵比寿サウスヒル301

アクセス

恵比寿駅から徒歩6分。駐車場もございます。

受付時間

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷税務署の所在地

渋谷税務署

〒150-8333

渋谷区宇田川町1-10渋谷地方合同庁舎

電話番号:03-3463-9181

徒歩12分

※なお、税務署のある渋谷駅は、恵比寿の隣の駅です。