〒150-0022 渋谷区恵比寿南2-21-2恵比寿サウスヒル301

恵比寿駅から徒歩6分。駐車場もございます。

受付時間 | 月曜日から土曜日 9:00~18:00 土曜日はお休みとさせて いただくこともございます |

|---|

副業がばれない方法・確定申告に関して、具体的手順について、どこよりも実践的で正確な情報を提供しているページだと考えておりますので、ばれることを回避したいサラリーマンやOLの方は、是非最後までお読みください。特に最近では、副業がばれない方法について誤った情報を記載しているサイトが非常に多いため、私達はきちんとした正確な情報をお伝えしたいと思います。副業をされているご本人様にとってはとても大切な事にも関わらず、誤った情報が流れることは大変残念でもあります。我々は常に税制改正などによって変わってしまう「副業がばれない方法」の最新情報をお届けしております。副業がばれないようにするには、税制改正や行政手続きの変更も注視しなくてはならないのです。

確定申告と年末調整のミスで副業がバレることがほとんどなので、きちんと対策しましょう。年末調整できちんと申告できる所得控除を申告すること、確定申告で普通徴収を選択することは最低限やることであり、ケースによってはその他の点にも気を付けましょう。

なお、近年では、特別徴収税額決定通知書の電子化により副業がばれるのではないかと心配されている方、インボイスからばれると考えてご不安になる方もいますが、こういった点に関しても、ガイド取得者の方にはしっかりと回答させていただきます。

まずは、下記の※の文章を読んでから、先に進んでください(最新の副業バレに関する最新情報を書いてありますので)。

※確定申告書のAとBの区分がなくなり、今後統合されました。しかし、このことから副業がバレるようなリスクはでないのでご安心ください。

※最近は健康保険料及び厚生年金保険料からの副業ばれの事例をよく聞くようになりました。当事務所のガイドを取得された方は、健康保険に関しては直接メールやお電話いただければ解説いたします。その人の加入している健康保険の種類によってリスクが変わるため、国民健康保険か、本業の社会保険ご加入かをご連絡いただければ回答いたします。

※令和5年10月1日導入となった消費税のインボイス制度を通じて副業の事業所得、雑所得が会社にばれるということを心配されている方は多いです。ただし、あくまでも適格請求書発行事業者の番号を手に入れた人だけしか情報を確認しないでしょうから、これは問題とはならないのではないかと思いますし、ご不安な方はガイドを取得後にご質問ください。なお、インボイス登録により無申告にするような違法状態はすぐに発覚するため、確定申告は必須となり、その中で住民税から副業がバレない方法を実践することが大切です。

※税制改正により、基礎控除額が所得によって変わりました。年末調整において、「給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告」が必要となります。基礎控除改正で副業がばれるか不安になる方もいらっしゃるかもしれませんが、リスクとなる可能性は非常に低いです。

この頃、非常に残念に感じていることは、世の中の副業がバレない方法に関するサイトは、副業がバレない方法を色々なサイトで知っているかのように解説しているものの、その多くは完全性が低いのです。結果、6月の住民税課税の時期に副業が本業の勤務先にバレる人が出てしまうのです。

正直なところ、アクセスを集めるためだけに我々のガイドを適当にコピーしたようなサイトが多いのです。また、情報が古いのです。例えば、令和1年からは「給与所得者の配偶者控除等申告書」が新たに年末調整の書類に加わりましたが、ここでは事業所得などの副業の所得も記載しなくてはなりません。令和2年からは「給与所得者の基礎控除申告書」「給与所得者の所得金額調整控除申告書」も加わります(配偶者控除等申告書と兼用の様式で、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」という書面になっています)。そのまま令和5年以降もこれらの様式が使用されています。

当税理士事務所のガイドでは、「給与所得者の基礎控除申告書 兼 配偶者(特別)控除申告書 兼 所得金額調整控除申告書」と副業バレの関係に関しての解説も追加しました。ご覧になって対策してくださればと思います。

多くの人が気が付いていないのですが、ここをクリアーできなければ、配偶者控除等申告書によって副業がばれるリスクがあるのです。マイナンバー制度よりも危険な制度が本年から導入されていることに気が付いていないサイト運営者ばかりなのです。情報提供をするのであれば、きちんと行って欲しいなと個人的には思ってしまいますね。副業がバレてしまって会社で不利な立場になる方を減らすために正確な情報提供をすることが大切だと考えております。

なお、確定申告期限に間に合わなかったという方の期限後申告にも当事務所は対応しており、こういったケースの実績数は群を抜いていると思います。確定申告期限までに申告をしてなかったという方も、まずはご相談のご連絡をくださればと思います。

お早めにご準備を始めて取り組んでくださればと存じます。なお、確定申告のご依頼をご検討されている方は、できるだけ早めにご連絡くださいませ。当税理士事務所には、副業をされていて、かつ、会社にバレたくない方々から確定申告が殺到します。対応件数は数百件となります。受けられる数に限度があるため、できる限りお早めにご連絡くださいませ。

万一、確定申告期限を過ぎてしまった場合でも、必ず確定申告は行ってください。無申告の状態が大変危険だと我々は考えております。当税理士事務所では副業で、これまで確定申告をしなかった方(無申告となってしまった方)のサポートは得意ですので、是非お声がけいただければと存じます(入れられる経費はできる限り落としていき、節税をしっかりと行います)。もちろん副業がばれないように気を使いながら作業は進めますのでご安心ください。過去の無申告を清算して、安心して毎日を過ごせるようになっていただければと存じます。

さて、副業をされている方の一番のお悩みとして、会社内部の他人に、自分が副業をしているとか、別に稼ぎがあるとか、そういうことはあまり知られたくないものですよね。昨今では、政府の方針もあり、副業を認める会社が増加してはいます。しかし実際には、ばれてしまうと、本業に集中できていないのではないかとか、勘違いをされてしまうかもしれません。また、副業を形式的に認めていても、実態としては副業をすることに対して反発をする上司や経営者もいるものです。会社も副業で稼ぎを得る前に、まずは会社にばれないかどうかの検討を始め、副業がばれない方法を知る必要があります。

こちらのページは、税金のプロである税理士がサイドビジネス(アフィリエイト、せどり、ポイントサイト利用などのネットビジネスや請負業、日払いの仕事、またネットワークビジネス、フリーランスの仕事、ホステスなどの水商売等、あらゆるサイドビジネス)やアルバイト(派遣や自宅で行う内職のような副業も含む)、在宅のお仕事などを副業とされている方へ向けて記載しているため、ご安心して読み進めていただければと思います。ページの中盤以降に、副業の確定申告とばれるリスクに関する論点を記載してあります。こちらのページは長いのですが、最後までご覧になるだけでも、副業がばれるリスクのポイントは把握できるようにできております。実際に、1日に20件以上のご相談(累計7,000件超のご相談実績がございます)をいただくこともあり、経験豊富ですのでご安心くださいませ。税理士の中でも、住民税の課税・徴収に関して詳しい税理士は少なく、中でも会社に副業がばれない方法について取り組む税理士がほとんどいないため、我々にご相談が集中していると考えております。

マイナンバー制度については、副業をされている方に関しては、近年では大きなトピックスと言えそうですね。当事務所でも、「マイナンバー制度」に関しては当然調べております。また、副業はマイナンバー制度が始まっても、基本的に、これまで同様に会社にばれないようにできる、そう考えております。実際に現在までの時点では、マイナンバー制度を理由として副業がばれてしまったという当税理士事務所のお客様はいらっしゃいません。実際には、マイナンバーの問題を除いても、副業がばれたというお客様が今のところいらっしゃらないのです。

ただし、一部、マイナンバー制度の導入により、問題が引き起こされてしまうケースもございます。そのような方も、きちんと申告することで問題は解決できると考えられます。まずは、自分がマイナンバーの影響を受けることになるのかどうか、ここの見極めが大切です。これまで確定申告をしなかったが、運よく会社にばれなかった、という方はかなり注意が必要です。これまでのようにはいかないのです。今後は必ず確定申告が必要となり、副業がばれないための手続が必要となります(過去にも副業をした履歴があると疑われ、過去何年分もの申告をさせられることも考えられます)。

※重要 マイナンバー制度を通じてサイドビジネスが会社にばれるという記事が雑誌やネット上で出回っていますが、マイナンバー制度と副業が会社にばれることとは、直接的には関係しないと考えております。副業をされている方は、きちんと情報の取捨選択を行ってください。「雑誌に載っているから」とか、そういう理由だけで情報を鵜呑みにしないでください。ばれないためのコツさえ抑えれば大丈夫です。マイナンバー制度による副業の会社バレは防げるのです。

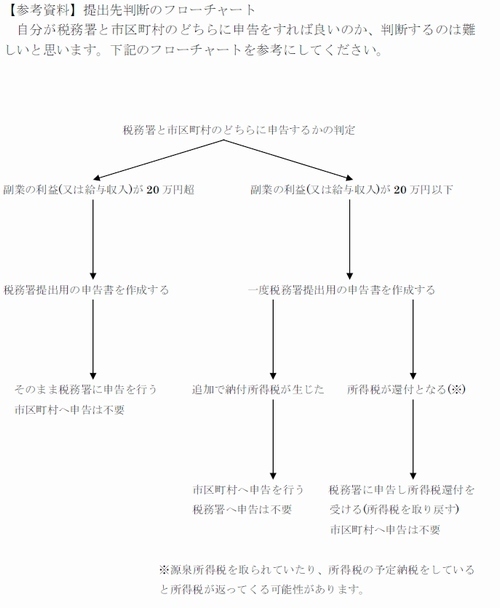

こちらのページは、読むだけでも副業がばれないようにするために役に立つ内容を多く記載してあります。特に、ページの中盤以降はそういった内容が多く入っていますので、御一読いただければと思います。下の方に、副業の確定申告に関するフローチャートなども掲載しております。

「これから副業のサイドビジネスやアルバイトを始めようという方」にとっては、何も考えずに副業で収入を得てしまうと、後に取り返しのつかないことになりかねないため、必ずこちらのページに目を通していただければと思います。副業を開始するに当たっては、節税などの観点も重要ですが、人によっては会社にばれない方法が更に重要なのではないでしょうか。会社にばれてしまって副業を継続できないとなっては困ってしまいますから。副業で稼ぐ方法を考えるとともに、会社で副業が許可してもらえるのか、会社にばれないのか、といったことも同時に検討したいですね。

副業をされている場合で、それがアルバイトなどの給与所得に該当する場合、副業がばれるリスクが数年前よりも少々高まっております。これは、各市区町村が個別に住民税の徴収方法に関する制度を変更してきているためです。ですから、事前にリスクを排除できるのか、もしくは「ほとんどばれない状況なのか、それとも、高確率でばれる状態なのか」ということは把握しておいた方がよいかと思います。

令和3年現在も当税理士事務所では「副業がばれない方法」の最新情報をお伝えすべく、定期的に一定数の市区町村に住民税の徴収方法に変化がなかったかを確認しております。例えば、東京都の23区部でも北区が副業が給与所得に該当する場合は普通徴収を拒否するなど、変化が生じており、今後この傾向はますます加速すると思っています(副業が事業所得、不動産所得、雑所得等の場合は問題ありません)。

お知らせ(重要)

当税理士事務所のこちらのページの副業がばれない方法のガイドへのお申込が急増しております。あまりに増えすぎますと、無料相談権が付いているガイドですので、相談料に我々が対応できなくなる可能性がございます。その場合には、お申込者数を制限させていただく可能性がございます。

副業がばれない方法について税金のプロである税理士がこのようなサービスをしているケースがおそらくほとんど存在しないため、どうしても今回のマイナンバーの件では当事務所の相談付きのガイドに申込が集中しているようです。そのため、お申し込み件数がこれ以上増加した場合は、ガイドのお申し込み受付を一時的に停止する可能性がございます(実際に過去に一度、停止したことがあります)。

※現在、ガイドをお申込の方に関しましては、お申込後21日間(3週間)、メール又は電話での無料相談に応じております(別途相談料はかかりません。期間内は何度でもご相談可能です。)。相談の受付開始日は、お申込後、こちらからご連絡を差し上げます。この期間に、まとめて疑問点を解決し、副業がばれない方法を身に付けていただければと存じます。

※ガイドには解説動画が付いています。その中では、「必要経費にできるもの」や「会社員もできる所得控除の節税」についても解説してるので節税にもお役立てください。トータルで4時間という内容になっていますが、必ずお役に立てるものと思っておりますので、頑張ってご視聴ください。なお、最低でも1年6ヶ月は繰り返し視聴可能となります。

※副収入が、給与所得の場合は、行政の対応次第の部分があり、どうしてもガイドがお役に立てないことがあります。これから副業を始める方にとっては、どのような副業を選ぶとばれずに済むかを判断できるガイドとなっているので非常に好評なのですが、副業でアルバイト・パート等で給与所得を得る場合で、市区町村が住民税課税において普通徴収をできないと回答した場合は、返金に応じますので、ご安心ください。ガイドの最後の2つのページに「返金申込書」がついてますので、そちらをご利用いただいております(振込手数料を除いた金額を振込みで返金いたします)。

「既に副業をしているのでばれない職種の副業を選択する余地もなく」、かつ、「対策を打てなかった」という方にとっては、我々にお支払いただくガイドは高くつくと考えましたので、このような対応とさせていただいております。アルバイトの副業を始めている方については、「まずはガイドを読んでみて、対策できずにガイドが役に立たなかった場合には、返金を申し込む」、こんなスタンスでお考えになると良いかと存じます。

よくある質問 その1

大変、お問い合わせが多いご質問なのでこちらで回答を記載させていただきます。

「副業の収入が20万円以下であれば確定申告は不要ですよね?申告しないで良いのなら、何もしなければ会社にばれませんよね?」という質問を毎日受けます。

こちらで答えを記載させていただきます。

副業がばれるかどうかは、20万円基準は関係がありません。20万円以下だから確定申告をしなかったという方は、副業がばれる可能性が結構あるわけです。ここは勘違いの多いポイントです。

20万円基準が関係するのは所得税の話です。ですから、20万円以下の場合、税務署に確定申告をしなくても、代わりに市区町村の税務課への確定申告は必要ですし、副業で仕事をしていることがばれるかばれないかという事とは関係がありません。よく、金額が小さいので「申告しなくてもよいですか?」というご質問をされる方がいらっしゃいますが、脱税には当事務所は加担できないため、「申告をしてください」という答えしかありません(節税は推進しますが)。また、申告をしないということは、基本的に副業が大変ばれやすくなるので、無申告は避けてください。副業の確定申告は、ばれないようにするためにもコツを抑えて行いましょう。

副業に関するフローチャート(ガイドより抜粋)

よくある質問 その2

「副業の給与・報酬を手渡し(日払い)で受け取れば、税務署にも会社にもばれないですよね?」

また、「確定申告をしなければ、その分だけ税金を納めなくて良いのでその分だけ儲かる」とか、「せっかく稼げる副業を見つけたのに、税金で持っていかれたくない」というのは法律を無視した考え方であり、大変危険ですの避けてくださいね。副業でも稼いだら、きちんと納税の義務は果たす、こういった気持ちを持ってください。これは、税務署からの指摘が入った方しかわからないものですが、納税義務を無視することは、大変危険な行為であり、後々大変な後悔をすることになることも多いのです。過年度において、申告をしてこなかった方は、一度ご相談いただければと存じます。

何より怖いのは、上記の「よくある質問」のような勘違い、つまり副業の収入が20万円以下だからとか、手渡しでもらってるから、という理由で申告をしないことなのです。

副業の勤務先があなたに支払った金額を既に市区町村の税務課に給与支払報告書という形式で報告していることが多くあるため、確定申告をしなければ、自動的に本業の会社に副業の住民税も通知されるリスクが大きいということです。ですから、副業の収入が20万円以下でも、確定申告を市区町村に対して行い、ばれるリスクを排除したり、低くしたりする方がはるかに安全です。

少なくとも、20万円以下で確定申告も何もしなくても良いという情報は誤りだとご理解ください。20万円以下だということを理由に住民税の確定申告をしないという法律を誤認識した選択をしてしまうと、副業がばれるリスクが上がると考えております。

なお、副業収入が20万円以下の場合は、住民税の確定申告だけすればよく、確定申告期限を多少過ぎてもペナルティーは生じないため、それが確定申告の期限後であっても、規則どおりに申告するようにしてください。

※ペナルティーが出ないから遅れずに確定申告をする、ペナルティーが出るから確定申告をしなくて良いということを言っているわけではございません。遅れたから、「もう申告しなくてもいいや」ということは絶対にないようにしてください。このような行動は、会社へのバレにもつながりやすいと思います。

多くの方の副業がばれてしまうのは、ほとんどが住民税が原因であり、反対に、その問題さえ解決できれば、ほとんどばれないと考えられます。住民税の問題を乗り越えるためには、確定申告時に工夫をすることが大切です。インターネットの情報のみで副業の確定申告をする方、もしくはそもそも確定申告をする気がない方、というのは、どうしてもばれやすくなってしまいます。

※ちなみに、副業でアルバイトをして、確定申告をしない方は、基本的に、会社に副業の住民税の通知が送られることが多いようです。つまり、会社にばれる確率も高くなりがちです。

副業がばれるのを防ぐため、専門家である税理士が作成した、他では手に入らない内容を記載したガイドをこちらのページでは配布しております。既に副業をされている方が副業が会社にばれないようにする対策のためにご覧いただくのも良いのですが、これから副業を開始する方には必ずお読みいただきたいものです。

お申し込み欄は一番下にあります。しかし、冒頭でも申し上げましたように、このページにも税理士ならではの重要な情報がここから先に多くありますので、まずはこちらのページを一読してみてください。

サラリーマン(会社員)の副業がばれないようにする方法とは、すなわち、副業の確定申告を最新の注意を払って行うということです。事実、多くの方が何となくインターネットの情報を頼りに確定申告を行い、副業がばれてしまっているのが現状ですので、皆様はそのようなことがないようにご注意ください。

インターネット上では、確定申告書の「住民税の徴収方法の選択」において「自分で納付する」というところに丸をすれば副業は会社に絶対にばれない、といったようなことを記載しているところがありますが、それだけでは不十分であるためばれる可能性が多分にあり、「副業がばれない方法」の情報としては明確に間違いだといえます。正直、税理士の立場からすると、こういった不十分な情報がサイトに記載されているのは残念だと感じています。

(重要)副業がばれるよくあるパターン

1.インターネットで自分で調べたり、聞いてみたりしたところ、確定申告で普通徴収を選択すればよいというところまではわかった。

2.実際に確定申告書で普通徴収を選択して、自分で確定申告をした。

3.そのまま何もせずに、6月を待っていた。

4.しかし、残念ながら、6月にはばれてしまった。つまり、確定申告書で普通徴収を選択したのに、普通徴収にならなかった。これは非常によくあるパターンです。副業をしていると、多くの方が会社にばれてしまうのは、このような経緯をたどっていると思われます。ただ、会社の人が気がつかない場合もありますので、運がよい場合は、会社に通知が行ってしまってたが、過去においてばれたことがなかった、という方もいます。特に、特別徴収税額決定通知書が圧着式の用紙であったり、電子交付の場合はバレにくいでしょう。

※そもそも、確定申告をしない人は、自動的に会社に副業の住民税の通知も行く場合が多いのです。確定申告をしなくても、市区町村は給与支払報告書を中心として、すでにあなたの所得を把握している可能性が高いので、確定申告をせずにいると、当然のように本業の会社に副業の住民税を送ってきてしまう可能性が大きいのです(マイナンバーが導入されると、より容易に副業の所得は市区町村に把握され、気がづいたら、正社員として働く会社にその所得に係る住民税が送られてたなんてことになるのではないでしょうか)。確定申告をしないと、会社にばれてしまうのは、このような理由があるわけですね。確定申告をすればばれなかったものも、ほっといて何もせずにいたためにばれてしまうのはもったいないですよね。なお、この場合は、所得税の確定申告義務も履行していないことになります。法律は守っていただきたいというところでもあります。

なぜ、確定申告書で普通徴収(「自分で納付する」)を選択したのに副業がばれてしまったのか、そこには様々な理由があります。

↓ ↓ ↓

まず真っ先に一番多いであろうものが「そもそも確定申告書で普通徴収(「自分で納付」というところ)を選択することに意味がなかったパターン」でしょう。「自分で納付」という欄を選択すれば大丈夫とネットに書かれていたから、確定申告書の第二表で普通徴収を選択するのですが、特別徴収として会社に通知されることはよくあります。副業がアルバイトの場合には、会社に副業の収入金額の通知や住民税額が本業の会社に送られてしまっても当然ですし、それが普通なのです。確定申告書の第二表に丸をつけただけで安心してはいけません。

ほかに、「損益的に普通徴収にできなかったパターン(ネットビジネスなど個人事業に多い)」、「住宅ローン控除が絡んだパターン(多いです)」、「医療費控除が絡んだパターン」、「株式投資もしてしまっていたパターン」などがあります。これらの控除がある場合は、どうしてもリスクが残ってしまうこともあります。

そしてまた、上記とは別に存在するのが、と思われるのが「確定申告後に何もしなかったパターン」でしょう(確定申告をして安心してしまっていた場合)。これは稀なのですが、一応、確定申告後も気を抜かない方がよいかと思います。私なら、もう一手間かけます)。

※特別徴収推進活動についてです。たとえば、私が知る限りでも、埼玉県、茨城県、栃木県、東京都、神奈川県、愛知県、大阪府、京都府、長野県、青森県、宮城県、山形県、熊本県、兵庫県、鳥取県、大分県、沖縄県など、かなり多くの都道府県で住民税の徴収方法についてかなりの変更が起きつつあります。特別徴収推進活動というのが行われているので、今後アルバイトをするのはリスクが付きまとうとお考えください。これらの県にお住まいの方は、必ずガイドに記載してある事項について入念にご確認ください。一度、ご自分のお住まいの地域と、特別徴収推進活動という文言で調べて、そのような動きがないかどうかを確認してみてください。特別徴収推進活動をしているのであれば、必ず対策を練って欲しいところです。

副業を行っている方は、まずは、ガイドの内容をよく読んで実践していただき、市区町村の対応を理解し、ばれるリスクをできる限り廃除して確定申告を行っていただければと思います。ガイドにはいくつか確かめる事項を記載してあります。

サラリーマンやOLの方などで、副業のアルバイトやサイドビジネスをしている会社員の方から、「センチュリーパートナーズのノウハウを知ることができてよかったです。これで安心して副業を続けられます」といつも言っていただいていることが、何よりの我々の励みです。ありがとうございます。

※当事務所は「副業がばれない方法のガイド-」を配布しており、当ページの一番下に申し込み欄がありますが、まずは当ページをゆっくりとお読みいただき、副業がばれない方法、副業の確定申告に関する知識をつけてみてください。稼げる副業をしたいとか、ダブルワークで高収入を目指したい、といったことの前段階として、安心して副業を始めたり、続けることができる状態を作ることが大切です。

※お申込者の数が大変多くなってきたため、お申込者数が大幅に増加した際は、前回同様に、告知なくガイドの配布を停止させていただきます。

※インターネット上でのやり取りとはいえ、お申込者様と当事務所の関係は、信頼関係により成り立っております。当事務所の税理士は、いい加減な役に立たない情報を提供いたしませんし、守秘義務違反も一切行いません。インターネット上での取引はまだまだ危険を伴い、料金を受け取った後に商品を発送しないようなケースもあるようです。当事務所は、ガイドの配布前に料金を受け取ることはせず、皆様へのガイドの提供後に、口座にお振込みをお願いしております。

※ガイドの内容は、具体的にどのような事項に注意すればよいのか、市区町村別の対応を知るためにはどのような事項を役所の担当者に確認していけば間違いがなくなるのか、どのような税額控除・所得控除があると副業がばれるリスクが上がるのかということを中心に記載しています。

お渡ししているガイドの特徴は、以下のとおりです。

1.インターネットのサイト上ではまず手に入らないような正確な住民税対策の情報を記載しており、これ一冊で住民税により副業がばれるリスクを排除又は減少させることができます。税理士が作成したものなので、情報が正確です。ただ、ご自分で調べて何とかできる方もいらっしゃると思いますので、より多くの情報を得て確実性を高めたいという方に向いております。

2.イレギュラーなパターンとして、副業先が2箇所以上ある場合や、就職前から副業をしている場合についても言及している。

3.年末(12月31日)をまたいで副業を続ける場合においては副業がばれるリスクが高まりますが、その点についても記載しています。

4.住宅ローンがある場合、医療費控除(年間の医療費が原則10万を超えた場合に適用される特例)がある場合において、ばれやすくなるということにも言及しています。

次に誤った情報を鵜呑みにして副業が会社にばれることが非常に多いのですが、誤った情報とはどのようなものでしょうか。前述の「よくある質問」と同内容ですが、大変重要ですので再度記載いたします。

①副業分の住民税を自宅に送ってもらえるようにするため、確定申告書で「自分で納付(普通徴収)」の欄に丸をつけておけば、絶対に会社にばれない。←実際に、普通徴収にこれだけでなるとは限りません。事業の損益や住宅ローン控除、医療費控除、配当控除など、より多くの問題が関わってくるのです。そして、市区町村の職員にミスをさせないための対策も必要ではないでしょうか。

②副業の収入が20万を越えなければ確定申告をしなくてよいので、会社にばれない。←これは所得税の話ですので、住民税にはこのような規定はありません。あくまで、副業についての住民税は発生をするため、その部分は申告し、納付する義務があるのです。これは、大変間違いの多い点です。20万円以下だからと何もしないと、副業がばれる確率が上がってしまいます。

上記の2つは、インターネット上に溢れている、誤った情報です。絶対に皆様は鵜呑みにしないでください。住民税を自宅に送ってもらう方法(普通徴収)にしただけで、副業が絶対にばれないということはあり得ません。もちろん、それだけで大丈夫な場合もあるにはあるのですが、パターンによっては、どうしても副業の住民税を自宅に送ってもらうことができないのです。

このような情報のみで安心して副業を始めてしまい、実際には同僚などにばれてしまうサラリーマンの方が多いのが現状であり、税の専門家としてもこのような状態を危惧しております

ネットに情報を書くのは自由でも、税理士でもなく、副業の確定申告のシステムや、それぞれの市区町村ごとにおけるの住民税通知の処理の仕組みを知らない方が、自由に危険な情報を記載し、「こうすれば絶対に副業はばれません」とは、あまり書くべきではないのではないかなと思っております。

なぜなら、それだけ、副業のバレに関してネット上で調べているサラリーマンやOLの方は、真剣であり、不安なものです。副業でいくら稼いでいるかとか、そういったプライベートなことを同僚に知られるということには、大きな抵抗感を持たれる方がほとんどでしょう。ですから、より正確な、副業の確定申告に関する情報の提供が求められているのではないかと思います。副業をしていること自体がまったく会社にわからない状態を作るのがベストだと思います。

また、サラリーマンやOLとして正社員で働きながらも、週末や夜間にアルバイトをしたり、アフィリエイトで稼いだり、ポイントサイトを利用して稼いだり、販売店に勤務されたり、警備員をしたり、ネットビジネスをしたり、ネットワークビジネスをしたり、水商売(キャバクラ、クラブのホステス等)で働いたり、デザイナーとして個人で事業を行ったり、講師をしたり、警備員をしたり、在宅ワークの副職をしたりと、本業以外の仕事をされている方は意外と多いため、情報の記載者は、その影響力の大きさを認識するべきだと思ってさえおります。

サラリーマン・OLの・行う副業が、ちょっとしたアフィリエイトやポイントサイトでのお小遣い稼ぎ程度の場合は、会社によっては、寛容な場合も多いかと思います。ランサーズなどで簡単なフリーランスの仕事を趣味程度で請けた場合もまだよいかもしれません。それでも、就業規則で、ちょっとしたネットビジネスも禁止されている場合も多いので、その場合はポイントサイトやフリーランスの副業が問題となってしまいます。なお、公務員の方については、民間とは異なりますから、ちょっとした副業も禁止規定に抵触するのではないかと思います。在宅のお仕事なら問題ないとお考えになっている方もいらっしゃいますが、在宅ワークも基本的に副業に当てはまるとお考えください。特に在宅ワークについては、所得区分の判断などをきちんとするところから行わないと、副業がばれかねないのできちんと情報を集める必要があります(流行しているクラウドワークスやランサーズの場合も、在宅のくくりとなります)。このあたりは、会社の就業規則を読んだり、人事部に聞いてみるなど、慎重に御確認いただきたいところです。

※重要 デザイナー、ネットビジネス、アフィリエイト、せどり、ポイントサイト利用、ネットワークビジネス、キャバクラやクラブのホステスさんなど、風俗営業関連の水商売等は基本的に事業所得(もしくは雑所得)です。在宅・内職の仕事の場合は、その契約内容により、事業所得(雑所得)となることも、給与所得となることもありますので、よく確認をする必要があります。アルバイトは確実に給与所得となるので、趣味の延長でお金をもらったといういい訳はできません(たまに給与所得のデザイナーやホステスさんもいます)。なお、既に述べておりますが、手渡しの日払いの報酬・給与だからばれないということはありません。日払いか振込払いかということは副業がばれるか、ばれないか、ということとは関連性がほとんどないとお考えください。

本当は、最初から注意して対応さえすれば、副業はばれなくできるのです。インターネットなどで不正確な情報が溢れていることが、会社員であるサラリーマンやOLの方の副業がばれる最大の原因ということができます。まずは安心して副業をできる状態になってください。これから副業を始められる方で、会社に副業について知られることに抵抗感を感じられる方は、ご自身がその「どうしようもない場合」に該当しないかどうかを確認してから副業を開始してください。なお、こちらも繰り返しとなりますが、既にアルバイトをしている方の場合には、時として対策が打ちにくく、リスクを排除することができないことがありますので、その場合には振込手数料を除いて返金に応じますのでご安心ください。

※勘違いをされているケースが多いのですが、本業が派遣社員や契約社員の場合でも、副業禁止規定があることはございます。派遣社員や契約社員であるから副業禁止規定はないと決まっているわけではありません。会社の就業規則でここはご確認いただきたいのですが、契約社員であれば契約社員用の就業規則で副業禁止規定の有無をご確認ください。正社員とは別の就業規則があるケースも多いですので、どの就業規則がご自身に当てはまるものなのかはきちんとご確認ください。

※公務員の方の場合は、副業を住民税からばれないようにできたとしても、そもそも特殊な場合を除くと、就業規則で禁止されていることがほとんどだと思います。当事務所では、一般の事業会社のサラリーマン・OL、病院勤務の医師(医者)、介護士、看護士の方など、多くの方からご相談を頂いておりますが、特に公務員の方はその辺りは必ずご自身で御確認ください。

確定申告で、副業(副職)が会社にばれる可能性を最小限にする方法についてです。

- なぜ、確定申告をするとサラリーマンの副業はばれるのか?

住民税は、提出された確定申告書の本業の給与収入の金額と、副業の給与収入、事業所得(雑所得ほか)の金額を合計して計算されます。そしてこのように確定申告に基づいて計算された住民税額が、次の6月以降に会社のお給料から住民税として天引きされるわけです。このとき、会社の給与計算の担当者が、「あれっ、この社員、会社でもらっている給料の割には住民税が高いから何か副業をしているな」と気づくことで、サラリーマンの副業がばれるのです。また、お住まいの地域の役所によっては、特別徴収税額決定通知書を会社の人が見える形式で送付するので、副業の所得を確認されて、ばれてしまうのです。ですから、サラリーマンの副業が高収入の場合は、簡単に会社にばれることになります。現在は年末調整において「給与所得者の配偶者控除等申告書」から副業がバレる可能性が出てきておりますので、この部分への対応も必要です(配偶者控除等申告書は、給与所得者の基礎控除申告書、所得金額調整控除申告書と兼用の様式となっています)。なお、副業がサイドビジネスの場合において、赤字申告で確定申告することにより会社にばれることがあります。副業は事業所得か雑所得に区分されるわけですが、事業所得と区分された場合、副業の赤字は給与所得と相殺され、住民税の金額を大きく下げてしまうことがあるためです。

※健康保険を通じて会社に副業がばれてしまう事例をよく聞くようになりました。当事務所のガイドを取得された方は、健康保険に関しては直接メールやお電話いただければ、健康保険のリスクに関しても説明いたします。その人の加入しているのが国民健康保険なのか本業先の社会保険なのか、個人と法人のどちらの形態で副業するかによってリスクが変わるため、それらの点をご連絡いただければ回答いたします。

- 会社員の副業がばれるのを避ける方法はないの?

基本的には、ばれない方法はあります。ただし、市区町村により副業(副収入)の住民税の対応は異なるため、対策は異なりますし、稀にばれないような配慮をしてくれない市区町村もあります。なお、副業がアルバイトなどの給与収入の場合(事業所得でない場合)には、確定申告書を普通に提出すると会社にばれる可能性が高くなります。基本的に、副業がサイドビジネスの場合よりも、乗り越える壁が一枚大きいというイメージなのです。

つまり、市区町村ごとに住民税の処理が異なる以上、当たり前のことですが、インターネット上で、「サラリーマンやOLの副業が会社にばれない方法」を調べても、答えが見つかることは絶対にあり得ません。この「画一的で絶対的な答えが見つからない」ということは、副業のばれない方法に関する絶対的な事実です。当事務所のガイドでは、市区町村ごとに対応できるようになるための方法も記載してありますのでご安心ください。

【副業バレに関する最新の懸念事項について】消費税のインボイス制度導入によって、ネット上で事業者名を確認できるようになるというインパクトのある発表がされたため、副業が会社にばれるということを心配されている方は多いです。国税庁が全ての事業者を公表するため、そこからばれるのか、ばれないのか、この点に関しては、ガイド取得後にご連絡くだされば回答いたします。公表はされるのですが、会社にはばれずに副業の事業運営できると考えております。副業がアルバイトの方はこの消費税の問題は関係ないです。

我々は、こういった「消費税と副業バレの関係の最新情報」、又、他のサイトでは詳しく解説されてない「配偶者控除からの副業バレの情報」なども研究しており、きちんとアドバイスさせていただいております。なお、配偶者控除がある場合に副業がばれるリスクに関しては、副業の税務に詳しい専門家でないと対策を打ち出せないので、ネット上には具体的な対策の記事がないと言えます。ここはどのサイトの運営者さんも書くことを避けているところなんですね。非常に重要なポイントなのですが。。。

「税金の確定申告は自分で行いたい!」 ※正直、副業の確定申告なら、基本的には、ご自分でできます。税務署の確定申告の手引きをもらって、それを見ながら数字を埋めるだけです。副業がばれるのを避けるのは少々大変ですが、税金の確定申告自体は簡単です(ご自分で自宅で作成できるレベルです)。 税理士に依頼すると結構いい値段がするので、自分で行うのが良いでしょう。ただし、大きく稼げる(儲かる)個人事業をしているような場合は、税理士に頼んだ方が結果的に節税できるので安く済むこともあります。副業で高収入を得ている方は一度、確定申告を税理士に依頼することもご検討ください。

「自分の副業(副収入)やサイドビジネスを会社に知られたくない。」

「これから、アルバイトや週末起業、フリーランスの仕事、ネットビジネス(アフィリエイト、せどり、ポイントサイトのげん玉など)、在宅ワーク、ネットワークビジネス、などの副業をしたいのだが、始める前に、リスクを回避しておきたい」

「毎年、副業対策の相談料を税理士に払うのはちょっともったいない」

※副業の所得の税金を払いたくないとか、そういったお考えの方のお役には立てないガイドでございます。法律違反ですし、マイナンバー制度の導入により、簡単に税務署や市区町村は無申告を見つけることができるようになりました。また、無申告は、反対に副業が会社にばれやすくなる原因となるでしょう。あくまでも、会社に副業がばれないようにしたいと考えている、そんな方へ向けたガイドでございます。

※副業がばれない方法を教える税理士以外のHPやSNSサイトで、バックエンドの商材に引きこむものも多いのでご注意ください。

お客様の事例と頂いたお言葉

こちらでは、事例をいくつか紹介させていただきます。当事務所へのご依頼のうち、副業の確定申告のガイドの配布は、ほぼ100%がインターネット経由でお申込をいただいております。総じて皆様おっしゃっていただけるのは、「ガイドを読んで、自力で調べて副業がばれないように対策をしようとしていたことに無理があった。ガイドを手に入れて助かった」というお言葉です。「申し込むか悩んだけど、ガイドを手に入れてよかった。今では、ガイドを手に入れなかった場合のことを考えるとゾッとする」といった意味合いの嬉しい言葉を頂くこともかなり多いですね。そのほか「毎年使える内容なので便利」と言われたことも何度かありますね。

・サラリーマンをしながら、副業でネットワークビジネス及びアルバイトをしているお客様の事例です。会社にばれることをおそれ、市役所に確認の電話をしましたが、なんとなく不安だったようで、当事務所のガイドのお申し込みをいただきました。すると、市役所の職員が言っていたのは、副業の住民税を普通徴収にできますよ、という話だけで、そのまま確定申告するとまず会社にばれる状態になるところでした。ガイドをご覧になった後に、リスクに気づいたので、その部分も市役所の職員に訴えたところ、無事に副業がばれない形で申告ができることになりました。この方も含め、多くの会社員の方から、「安心しました」という言葉をいただくのですが、この「安心しました」という言葉は、「ありがとうございます」という言葉以上に、税理士事務所としては嬉しいものかもしれません。

・お昼は会社で契約社員としてOLをしながら、夜のお仕事として、水商売(キャバクラとクラブの2箇所)でホステスをしていた方の事例。その方のお住まいのある東京都内の区では、きちんとした処理をすれば、副業がばれることはないということを調べてご連絡しました。大変喜んでいただきましたし、最終的には確定申告のご依頼をいただき、税金をしっかり取り戻しました。そのときは、区役所の方に、具体的にお客様の名前を伝えて、会社に誤って税金の通知書を送らないようにとまで伝えておきました。「気さくで話しやすい税理士事務所」といっていただき、非常に嬉しかったです。これは、よく言われる言葉なのですが、当事務所は、非常に話しやすい雰囲気の人間の集まりだと思っています。お電話でも、その雰囲気はわかっていただけると思います。この事例は、水商売の事業収入が1,000万円を越えており、少々確定申告が難しいことに加えて節税対策が必要だったために当事務所に確定申告もご依頼いただいたケースですが、ほとんどの副業については、ご自分で簡単に確定申告可能です。ガイドにもありますが、簡単どころか、専門家に無料で作ってもらう方法もありますし、今後はその方法が一般的になるべきだと思っています。なお、当初はこちらのホステスさんは、「手渡しで日払いで現金給料をもらったりするため、会社にばれないのではないか」とおっしゃっていましたが、ばれることがあることを説明させていただきました。

・サラリーマンとして会社員(正社員)でありながら副業でアルバイト(派遣)をしていた方の事例。こちらの方は、税務署が配布している確定申告書の手引きどおりに記載して、副業がばれるおそれがあったのですが、ガイドに書いてある文言のとおりに市区町村の市民税課に質問をしたところ、確定申告書「第二表」の書き方を、公的に配られている「税務署の確定申告の手引き」とは違う方法で記載することでリスクを完全に排除することができました。住民税に関する事項の中に、副業のアルバイトのような給与所得とは関係のない記入欄があるのですが、市区町村によっては、副業の税金を普通徴収(自宅に通知書を送ってもらう方法)にするには、確定申告書第二表の本来使うはずのない欄を利用するテクニックが求められることがあるのです。なお、普通のアルバイトであるか派遣でのアルバイトであるかということは、ばれるかばれないかには影響を及ぼしません。

・在宅で副業をしていてばれないかどうか不安になっていた方の事例です。在宅の場合は、所得区分が給与所得になるのか、それとも雑所得等になるのかがわかりにくいことがあります。そのため、まずはその点を給与又は報酬の支払者(支払会社)に確認していただき、その方の所得区分に応じた対策を打っていただきました(所得区分の判断のポイントもお伝えいたします)。在宅ワークがこのケースでは報酬という雑所得に区分されるものでしたので、ちょっとした副業がばれないためのコツをお伝えさせていただき、割とあっさりと問題は解決しました。これからも在宅でコツコツと安定収入を得ていただければと思います。在宅副業が会社にばれない方法については、ご相談件数も多いためお悩みになっている方が多いのではないでしょうか。こちらの方に関しては、会社の就業規則を確認されていなかったので、きちんと確認した方が良い旨も御連絡させていただきました。

・年末調整の「給与所得者の配偶者控除等申告書で副業がバレる」という話を聞きました方からのご相談もあります。そこで、センチュリーパートナーズにばれない方法がないか相談してくださいました。配偶者控除等申告書では副業している方ご本人の所得を記載する欄がありますが(「あなたの合計所得金額(見積額)」)、この点が実際の確定申告の金額と異なるからと言って、税務署が会社に確認するような可能性も低いのではないかと考えている旨をお伝えいたしました。このように、副業バレに関わる新たな税制改正ポイントに関しては、我々の税理士事務所はいち早く対応しております。

・手順がガイドに載っているので、それに従って行動を取ればよいので実行が簡単であると言う旨のお言葉も、多くのサラリーマンやOLの方達からいただいております。多くの場合は、2日から1週間で、ご安心いただけることになります。今現在から解決までの数日間は、ご不安もあると思いますが、無事に解決すると、ご不安もなくなります。

確定申告書は作成が簡単ではありません。副業がばれない方法を実践するには、確定申告書の第二表では必ず「自分で納付」を選択しましょう。最初の確定申告はパソコンとにらめっこしながら時間をかけて作成することになるかもしれません。しかし、2年目以降は一日あれば作成と提出ができるようになる方もいらっしゃいます。

ご申し込みの流れ(日本全国対応)

当ページの一番下より、お申込をいただきます。

こちらから、ガイドをPDFでメールしますので(ご希望の場合は郵送も可ですが、その場合はその旨を質問欄に記載してください)、まずはそちらで副業の住民税の基礎をご理解ください。

※郵送の場合、税理士事務所という名称はなしで、普通の茶封筒でに送ります。稀にご家族にも副業を内緒にしている方がいらっしゃるため、税理士事務所の名称は出さないようにしているのです。きちんと、東京税理士会に登録し、渋谷支部に所属している税理士ですのでご安心ください(税理士会登録番号122533)。

ガイドと解説動画をお読みいただきます。また、ガイドの代金のお振込みもお願いいたします。

ガイドをお読みください。ほとんどの場合は、これで問題は解決します。ガイドの中に、具体的に副業が会社にばれないようにするための具体的手順を、副業がアルバイトの場合及び各種個人事業(サイドビジネス、ネットビジネス、営業外交員、ネットワークビジネス、講師、せどり、アフィリエイト、オークション、キャバクラやクラブや風俗営業関連のホステスさんの場合、ポイントサイトでの収入獲得など、全ての方が対象)に区分して記載しています。これさえあれば、毎年安心して対策を考えられます。

同時に、お手数ではございますが、指定口座に、代金のお振込みをお願いいたします。

STEP3が終わったら、ガイドの手順に従って行動を起こしてください。

副業がサイドビジネスの場合はほとんど、副業がアルバイトなどの給与の方は90%くらいの割合でリスクを排除することができます。排除できないから副業がばれるというものではありません。リスクを最小限にとどめることが大切です。実際に、お申込者の内、アルバイトでリスクを排除し切れなかった方についても、これまでに会社に副業がばれたという事例はございません。

同時にご不明点に関しては、税理士までご質問ください。お申込日より3週間以内に限り、ご相談に対応させて頂いております(相談には追加料金はかかりません)。

具体的な相談受付開始日は、当事務所からご連絡のメールを差し上げます。例えば、木曜日にお申込の場合は、翌日金曜日から相談がスタートして、3週間後の金曜日まで相談を受け付けます。相談の有無に関わらずに、ガイド料金は発生しますので、ご不明点があった場合は、極力ご相談くださいませ。

確定申告時期になりましたら、副業の確定申告を行ってください。

ただ、確定申告時期には、様々な場所で無料相談会が開催されますので、ガイドに記載してあるように、無料で確定申告書を作ってもらうことをご検討ください。100%作ってもらえることもあります。少なくとも90%程度まで作ってもらえる場合が多いのです。一般の税理士に頼めば何万円もするところ、無料相談会を利用すると、かなり安上がりとなります。ただし、無料相談会にいる税理士等でも、副業のバレに関する知識を持ち合わせていないケースが多いとは思いますので(副業がばれない方法というテーマは非常にニッチですし、税理士も人により専門分野は当然異なるのです)、副業がばれるかどうかという問題はこちらのガイドを信じてください。とは言え、ほとんど確定申告書ができあがる状態までプロが無料で面倒をみてくれるので、そういった機会を使わないのはもったいないと思います。また、確定申告書自体は難しいものではなく、毎年書式は少しずつ変わるのですが、毎年年初くらいには国税庁のHPにおいて、申告書の作成方法が記載された手引きが公表されますので、そちらを見ると簡単に作成することができます。

確定申告後にはもう一手間をかけて、副業がばれるリスクを排除しましょう。

確定申告後、何月のいつ頃に何をすればばれるリスクをさらに排除できるのかをガイドに記載しておりますので、必ずその点も実行してください。

ガイドブックの目次

ガイドは読むのに少々時間がかかりますが、結局のところは、具体的手順が順番に書かれているため、その通りに行動していただくのが一番だと思います。ただ、「年をまたいで働く場合に行うべきこと」及び「確定申告後に行うべきこと」は忘れがちであり、しかも、これを忘れることが致命傷になることがあるので、お忘れのないよう、お願いいたします。

又、こちらのガイドがあると、翌年以降も同じ対策を続ければよいので、翌年以降の対策も自分で簡単にできます。

【1】副業がばれる仕組み

【2】誤った認識で副業がばれてしまう(普通徴収にすれば副業がばれないは大間違い)

【3】副業がアルバイト(雇用契約)の場合における、ばれない方法の具体的手順

【4】副業が個人事業等(事業所得・雑所得・不動産所得)の場合における、ばれない方法の具体的手順

【5】絶対にやってはいけないタイプの副業(5人に1人がやってしまう種類の副業だが、大変危険なケース)

【6】年末調整での注意点(年末調整で注意しないとばれる可能性があります)

【7】 ばれてしまった時の対応策

【8】年をまたいで副業をする場合※重要

【9】副業先が二箇所以上ある場合の対策

【10】就職前のアルバイトやパートを就職後も続けた場合の対策

【11】住民税の課税権を有する市区町村(年の途中で引越しがあった場合の対応策)

【12】高収入の副業には、具体的にどんな職種があるのか。税理士が答えます。

【13】私たちが副業を応援する理由

【14】特別徴収税額決定通知書の電子化でばれる?

【15】確認事項

【番外編】無料でプロに確定申告書を作ってもらえる

【番外編その2】確定申告をしただけで安心してはならない。申告後に必ず実行したい2つのこと。※重要 「番外編その2」には、「確定申告後に念押しで行って欲しいこと」及び「近年新たに生じている会社にばれるリスクに」ついて記載しています。

【番外編その3】ばれにくい副業の探し方

【番外編その4】マイナンバーで副業はばれる?

【番外編その5】年末調整における「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」に関して(こちらの項目では、年末調整における基礎控除申告書や配偶者控除等申告書、所得金額調整控除申告書と副業のバレについての見解を載せております。)

【返金申込書に関して】

更に、動画では「事業所得や雑所得がある方が計上できる必要経費の解説」「サラリーマンやOLさんのような会社員でも使える所得控除の節税」についても資料を見ながら解説しております。副業がばれないようにすることも大切ですが、節税にもお役立てくださればと思います。

※当ガイドをお申し込みされた方に税務調査が入った場合は、私にお電話くだされば電話相談に応じます。3週間の期限が過ぎていて、3年後に調査が入ったとしても、ご相談可能です。その際には、税務調査を通じて副業がばれるリスク分析を行い、できる限りの助言を行います。万一の税務調査のときの保険機能としてもお役立てください。そのほか、お申込者の方が税務調査への税理士の立ち合いをご希望の場合には優先的に対応させていただきます(立ち合いの場合には別途料金が発生いたしますので、極力電話で解決します)。

※既に副業でパート・アルバイトなどの給与所得をしている方は、行政のさじ加減で、どうしてもリスクを排除しきれないことがあります。このような場合には、返金に応じます。

「既に副業でアルバイトをしてしまったが、ガイドを購入しても次回の住民税でばれてしまったら、ガイド代が無駄になってしまう」、このように感じられる方のご不満を解消することを目的としております。副業がサイドビジネス・フリーランスのお仕事・業務委託・水商売などの場合は、ほとんどの場合、ガイドのとおりに動いていただければ住民税からばれることはなくなります(住宅ローン控除などが大きすぎる場合は、一定のリスクが生じることがあります)。

※副業がアルバイトの人は目次の【3】を、副業がサイドビジネスの場合は目次の【4】が最も重要な項目となります。副業がばれない方法については、ポイントは多くないので、ページ数は多くはありませんが、結構文字数は多いので、多少は時間をかけてお読みください。

※個別の市区町村の対応方法を記載した内容ではございませんのでご注意ください。どうして住民税から副業がばれるのか、どのようなことを市区町村に確認すればよいのか、申告書のどこで何を選択すれば普通徴収となるのか、どのような所得控除や税額控除があるとリスクが高まるのか、どの時期に市区町村に確認をするとリスクが下がるのか、特別徴収推進活動によるリスクとは何か、なぜ副業が20万円以下でも確定申告が必要なのか、年末調整では何に気をつければよいのか、といった内容を中心に記載しています。

※マイナンバー制度について聞かれることがたまにありますので、番外編に付け足しました。

※年末調整で配偶者控除等申告書の用紙が追加されましたので、そこで自分の所得も記載するのですが、その点で悩まれている方も是非ご相談ください。

※会社から納税証明や課税証明と言った書類による所得証明を求められることがある場合は、どうしてもリスクは排除できません。求められることは少ないですが、これまでの実例によると公務員の方ですと、所得証明提出を要求されることがあるようです。

価格:9,200円(消費税込み)

※相談権付き(期間内は相談回数の制限はございません)

※こちらのガイド及び税務相談代金について、「副業の雑所得や事業所得の経費として、税金を安くできますか」というご質問を多く受けます。当方の見解としては、副業ビジネスをする上で直接必要な経費と考えられるので、経費計上できるとお考えください。

※住民税のから会社に副業がばれないかどうかを記載した内容です。これまで健康保険組合等を通じて副業がばれたという話は当事務所では聞いたことはないのですが、健康保険や厚生年金関連に関してご心配な方は、別途社会保険労務士の先生へご相談ください。基本的には、マイナンバーが関連付けられても、所得情報が健康保険(組合・協会)の側面からもれる可能性は低いだろうとの話は社会保険労務士の先生から受けてはおりますが。

お支払方法:お申込後、お振込先をご連絡いたします。

冊子到着までの期間の目安:PDFデータをメール送信の場合 できるだけ早い送信を心がけております(郵送の場合は、お申込の翌日もしくは翌々日には発送予定)

※若干データの送信が遅れることもございますのでご了承ください。

副業の確定申告の相談実績が圧倒的に多い税理士事務所ですから、内容についてはご安心いただけると思います。副業の確定申告に強い税理士が、どこの情報よりも詳しく、実践的で、正確であり、ここでしか手に入らない情報を提供いたします。年末調整で提出する「給与所得者の配偶者控除等申告書」に関する対策を知りたい方は、ガイド購入後に個別にご相談くださいませ(基本的にはここは電話相談などをしていただいて、個別にコンサルティングしないと、対応できない部分です。そのくらい複雑です)。

お申込いただいた方が、明日にでもほっと安心をされることを、心より願っております。

※当サービスのお申込は、会計事務所が忙しくなった場合には、一度、締め切らせていただく予定です。特に年末調整の時期からは繁忙期に入りますので、過去同様にガイドの配布を停止させていただくことになりますが、ご理解くださいますようお願い申し上げます。もちろん、できる限りは停止することなく続けたいとは考えておりますが、近年に新設されたマイナンバー制度の影響のため、お申込者数が多いため、ご理解くださいませ。

※個人事業主の方で、当事務所と顧問契約を締結させて頂いている方には、こちらはサービスに含まれています。

ちなみに、サラリーマンやOLさんの副業(副職)の多い形態はこちら・・・給与所得(飲食店、販売店、警備員、工場の作業、派遣、介護士や看護士に関連する副業、医師の複数病院での勤務、その他のアルバイト)、事業所得(デザイナー、アフィリエイトなどネット上のサイドビジネス、ネットワークビジネス、ポイントサイト副業、フリーランスのお仕事・キャバクラ・クラブ・ホスト・風俗営業法関連等の水商売)。なお、在宅(自宅)でできる副業については、繰り返しとなりますが、給与所得の場合も雑所得(もしくは事業所得)の場合もありますのでご注意ください。

日々、ネットからのお申し込みを頂いておりますが、誠にありがとうございます。

ネットという、ちょっとしたきっかけからのご縁ですが、しっかり対応させていただきます。ここまで、ご覧くださり、誠にありがとうございました。

ご興味のある方は下記フォームよりお申込ください。

※副業がばれない方法に関するガイドをお申し込みの際は、よくご検討ください。

皆様に、早く対策をしていただき、少しでも早くほっとしていただければと思います。

※繰り返しとなりますが、就業規則・服務規程違反にならないかどうかは、事前にご自身でご確認ください。特に、公務員の方です。公務員でも副業がばれないようにできるかもしれませんが、おそらく就業規則違反になってしまい、何かの同僚等にばれると、違反行為として注意されたりすることがあるのではないでしょうか。

※しつこいようですが、納税を免れるような考え方は持たないでいただければと思います。現在、副業をしている方の所得を国も把握しきれていない側面があることは事実でしょう。しかし、だからといって、税務署にばれないように副業したいとか、そういった考え方は絶対になさらないでください。あまりにも危険な選択肢ですし、法律違反となってしまいます。課税は全ての国民に、公平・平等になされるべきものであることは間違いないのです。なお、特にマイナンバー制度の導入後は、無申告は尚更危険です。過去の確定申告をしていない年度の分も、後から税務署に指摘される可能性があるので、早めに申告されることをお勧めします。税金はしっかり支払って義務を履行し、気持ちをすっきりさせた方が、仕事にも集中できるのではないでしょうか。

特商法に関して

事業者:齋藤一生(東京税理士会 渋谷支部 登録番号122533)

販売価額:9,200円(消費税込み)

費用負担:振込手数料は購入者負担とします。

支払方法:銀行振込(ガイド納品後の後払い)

引渡し期限:申込後2営業日以内(基本的には24時間以内の送信・送付を心がけますが土曜日、日曜日、祝日で齋藤が出勤していない場合や、齋藤が休日をいただいている場合は遅れることがあります。ただ、基本的には土曜日も出ております。)

返金について:給与所得に該当する副業をしている場合で、市区町村が住民税の普通徴収に対応してくれない場合は返金に応じます。どうしても対応してくれない市区町村があることも事実なのです。

返金の有効期限:上記要件に該当者する方に関しては、お申込日の翌日から12日以内に返金申込書を送付していただければ返金に応じます(消印有効)。

※我々は副業がバレない方法に関しては昔から情報提供をしている税理士事務所であり、常に最新の情報を提供してきました。しかし残念ながら、情報が他のサイト運営者や同業者が自ら調べずに最新情報を転載する事態が続いています。そのため、今回の非常に大きな改正書類である「給与所得者の配偶者控除等申告書」から副業がバレるリスクを回避する方法は、お申込者の状況に応じた解決策のみを電話相談で提供いたします。つまり、「Aというパターンではどうなるか?」「Bというパターンではどうなるか?」「Cというパターンではどうなるか?」を網羅的に回答はできません。あくまでもその方の状況に応じて、こうすればOKという情報を提供します。基本的には、配偶者控除等申告書はマイナンバーよりもはるかに「副業バレ」に直結する書類で、一見すると年末調整において不正還付を受けることでしか対策を打てないような書類です(副業をしているのに、事業所得をゼロにして配偶者控除を大きく受ける不正還付は違法です)。

3週間の相談権付きの副業がバレない方法のガイドのご購入をご希望の方は、そのままこちらのページの下の申込フォームからお申し込みくださいませ。

※なお、カード決済の場合はこちらのページにあるお申込みフォームよりお申し込みください(ページは異なりますが、ガイドと解説動画、相談サービスの内容は同じです)。

お問合せ・無料相談はこちら

受付時間:月曜日から土曜日 9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区・恵比寿で税理士・会計事務所をお探しなら、税理士事務所センチュリーパートナーズへどうぞ。決算書作成、確定申告から、起業(独立開業・会社設立)、創業融資(制度融資など)、税務調査まで親切丁寧にサポートいたします。近隣の渋谷、代官山、中目黒、目黒、世田谷、白金台、広尾、自由が丘はもちろん、東京都、神奈川(溝の口など、神奈川全域)、千葉、埼玉の方は、お気軽にご相談ください。

お気軽にお問合せください

お電話でのお問合せ

<受付時間>

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区恵比寿税理士

(会計事務所)よりごあいさつ

渋谷区恵比寿の税理士、斉藤一生です。センチュリーパートナーズのホームページにお越し頂き、ありがとうございます!有用な税務情報が色々と書いてあるサイトですので、是非ご覧になってくださいませ。東京税理士会渋谷支部所属、登録番号は122533でございます。

親切・丁寧な対応をモットーとしておりますのでお気軽にご相談ください。

税理士事務所センチュリー

パートナーズ

住所

〒150-0022

渋谷区恵比寿南2-21-2

恵比寿サウスヒル301

アクセス

恵比寿駅から徒歩6分。駐車場もございます。

受付時間

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷税務署の所在地

渋谷税務署

〒150-8333

渋谷区宇田川町1-10渋谷地方合同庁舎

電話番号:03-3463-9181

徒歩12分

※なお、税務署のある渋谷駅は、恵比寿の隣の駅です。