〒150-0022 渋谷区恵比寿南2-21-2恵比寿サウスヒル301

恵比寿駅から徒歩6分。駐車場もございます。

受付時間 | 月曜日から土曜日 9:00~18:00 土曜日はお休みとさせて いただくこともございます |

|---|

仮想通貨の税金の確定申告/渋谷の税理士のお役立ち情報

仮想通貨(暗号通貨・暗号資産などとも呼ばれます)の税金、確定申告に関して、税理士がこちらのページで開設したいと思います。下の方には、仮想通貨の所得計算で計上できる経費についても触れているので、じっくりと読んでみてくださいませ。

税理士に対する仮想通貨の質問が増加してきておりますので。ビットコイン、イーサリアム、リップルやモナーコインなどが有名ですね。ビットフライヤーやコインチェックなどの取引所・販売所で売買をしている方も多いことでしょう。価格の急落時(暴落時)や急騰時に取引所で注文が通らなくなったりすることあるなど、まだまだ未整備で危険な部分はありますが、利益が大きい方も多いようです(仮想通貨のFXをしてレバレッジをかけている方は損益も大きくなりがちです)。普段は取引で利益を出すことに集中されているとは思いますが、当税理士事務所のHPにせっかくお越しいただきましたので、ここで少し、仮想通貨の利益の計算、税金や確定申告について考えてみてくださいね。

まずは、確定申告を行う必要がある人と、確定申告をしなくてもよい人がいるので、そこをはっきりとさせましょう。

仮想通貨の税金の確定申告が必要な人、反対に確定申告をしなくても大丈夫な人

ビットコインに代表されるような仮想通貨の取引を行っている場合、1月1日から12月31日の期間に決算された取引において、トータルで利益が出ている人は、基本的に税務署に対して確定申告を行う必要があります。税務署に確定申告を行うとともに、所得税の納税も行ってくださいね。仮想通貨で出てきた所得(利益)を含めた確定申告情報はお住まいの市区町村の役所にも送られるので、住民税も利益に対して課税されます。

ただし、特例的に、仮想通貨の取引で稼いだ利益が20万円以下の場合には、税務署には確定申告をしなくてもOKです。所得税の納税の必要もありません。ただし、住民税は課税されますので、住民税の確定申告は代わりに行わなくてはならないのでご注意ください(ここは要注意です)。ビットコインなどの稼ぎが20万円以下だと何もしなくても良いと勘違いされている方が多いのですが、違うのですね。

さて、では仮想通貨の取引を行う人の内、税金の確定申告を何もしなくてもよい人とはどういった人でしょうか?

それは、利益が出ておらず、損失が生じてしまった人ですね。この場合には、所得が存在しないので税金が出てこないので、確定申告は不要なのです。今後、損失の繰り越しを可能とするような税制改正などが入った場合には、その翌年の税金を節税するために確定申告をした方がベターと言う状況も生じるとは思いますが。

仮想通貨(暗号資産)の取引で「トータルでマイナスなら何もしなくてもよい」、「トータルで20万円以下の儲けなら住民税の確定申告を役所にする」、「トータルで20万円超であれば所得税の確定申告を税務署にする」、と3通りに分けて抑えてくださいね。

※本業がサラリーマンなどの給与所得者であり、他に事業所得や不動産所得がないことを前提としております。もしも、事業所得や不動産所得などの他の所得がある場合は、20万円以下の利益でも税務署に確定申告を行います。所得区分が多い場合には複雑性が増してきますので、仮想通貨に関して勉強している税理士にご相談されることをおすすめいたいます。税理士に依頼した方が結果的に税金が安くなるケースも多いものです。

上記で確定申告が必要な人に関して説明しましたが、間違っても「ビットコイン(BTC)の取引については税務署にばれないだろうから確定申告しなくてもよいだろう」とはお考えにならないでくださいね。取引所が顧客の情報を、法定調書(支払調書)と言う報告書類などを通じて提供しないとしても、税務署が取引所に税務調査に入れば、そこで顧客の情報を獲得できるでしょうから、いずれはばれてしまうでしょう。その際には、無申告加算税、延滞税(利息です)などを上乗せして徴収されてしまうので大変危険です。今後、取引所に報告させる可能性もありますね。仮想通貨の取引は、「確定申告しなくても税務署にばれる」という前提でいていただきたいところですね。

なお、仮想通貨を売買した場合の利益については、基本的に雑所得と言う所得区分に区分されますので、その点もご留意くださいませ。雑所得の場合には、損失が出た場合にも、その損失を給与所得や事業所得、不動産所得などの他の所得と損益通算して税金の還付を受けることはできません。そう言った意味では、仮想通貨に関する税金の取り扱いは、納税者にとって不利な側面が多いと言えるでしょう。

仮想通貨(暗号通貨)で利益を出したら、いつまでに税金の確定申告をするの?

仮想通貨に限らずに、個人の税金(所得税)の確定申告の期間は2月16日から3月15日とされています。3月15日が土曜日、日曜日である場合には、翌月曜日が提出期限となります。所得税および復興税の納付期限も同日とされますので、納税も済ませていただければと存じます。

確定申告書を作成すると、追加で納税する金額が申告書上で計算できるようになっています。その金額を、税務署に備え付けてある納付書に記載し、その納付書を持って金融機関で納税してください。なお、税務署でも納税できます。

仮想通貨の売買取引は副業認定はされない可能性が高いですが、本業先には本業以外での儲けに関してはあまりばれたくないですよね。住民税を普通徴収にするなど工夫してみてくださいね。このあたりは、住民税に強い税理士に相談してみても良いかもしれませんね。

ビットコインなどの仮想通貨の税金はいくらかかるの?税率は?

ビットコインなどの仮想通貨(暗号通貨)で出た利益に対して、いったいいくらの税金がかかるのでしょうか?

まず簡単なのは住民税です。

住民税はm利益に対して10%の税率で課税されるとお考えください。

税務署への確定申告を行うと、確定申告書のデータがお住まいの市区町村の役所に送られて住民税の金額が確定します。そのため、税務署とは別個に区役所や市役所に確定申告書を提出する必要はありません。

住民税は翌年の6月から発生することになります。

サラリーマンの方ですと会社で住民税が天引きされているのでご存知かと思いますが、仮想通貨売買の利益に対する住民税は、自宅に住民税の納付書を送ってもらうことも可能です。会社に仮想通貨の利益を知られたくない人は自宅に送ってもらいましょう。

少々ややこしいのは所得税ですね。

所得税に関しては、本業が会社員の方の場合には、会社の給与所得と仮想通貨の雑所得の金額が合算され、所得税率が決まります。ですので割と高額になるのです。詳しくは、下記の国税庁の税率表をご覧ください。

会社員としての給与所得から所得控除額を引いた額が「課税される所得金額」となります。

その金額が例えば700万円であり、別途仮想通貨の売買益が100万円あるとすると、仮想通貨売買益のに係る所得税率は23%であると考えられますね。この税額を確定申告時に納めることになります。

この場合、住民税と併せて33%となります。

100万円×33%=33万円程度の税金が発生することになるのですね。

ここに所得税額の2.1%に相当する復興税が加算されます。

基本的には、仮想通貨の利益に関しては上記の2つの税金が課税されます。ただし、もしも仮想通貨を個人事業の売上や経費の決済の目的で保有する場合には、事業所得となることもあり得ます。このような場合には事業税という地方税が別途5%かかる可能性がありますのでご注意ください。

確定申告をして納税をする前に利益として得たお金をすべて使ってしまい、納税資金がなくなってしまった、ということがないようにご注意ください。税金で破産するなんてことになってはいけませんから。年末時点で含み損が生じている場合には、一度決済して損だしを行ってしまうと余計な税金を納めなくて済みます。本当は、株式の譲渡所得やFXによる為替取引のように20%程度の税金で済むように改正されると良いとは思っているのですが。

ビットコインなどの仮想通貨(暗号通貨)の利益の計算の方法は?

ビットコイン(BTC)などの仮想通貨(暗号通貨)の取引による利益(所得)を計算できなければ、税金の計算と確定申告ができなくなってしまいます。この利益の計算と言うのが中々厄介なところです。

渋谷や港区では仮想通貨の取引をしている方が多いのか、渋谷区恵比寿に所在する当税理士事務所のお客様の中にも仮想通貨の取引をされている方はいらっしゃり、利益の計算方法について聞かれることがあります。正直、計算が中々大変なので、説明が難しいところもあるのですが。税理士が計算を行ってもかなり手間がかかるようなものですので。

以下、参考例を挙げてみます。

11/1 1ビットコイン(BTC)を1,000,000円(以下同じ)で取得する。

この時点での1ビットコイン(BTC)の取得価額は1,000,000円です。これは当然ですね。

12/7 0.5ビットコイン(BTC)を600,000円で取得する。

この時点での1ビットコイン(BTC)あたりの取得価額は以下の通りです。

(1,000,000円+600,000円)÷1.5=1,066,667円(小数点未満切上)

12/13 1ビットコイン(BTC)を1,900,000円で売却する。

利益計算は以下のようになります。

1,900,000円(売却額)-1,066,667円(取得価額)=833,333円(売却益)

1月から12月までの取引が上記のみでしたら、仮想通貨取引における雑所得の金額は833,333円となります。

※自分の銀行口座に移した時ではなく、決済された時点で利益(所得)は認識され、その年の税金計算の対象となります。ビットコインを購入した年に売却せずに、ビットコインを保有したまま年を越えたのであれば、その年の課税対象とはなりません。つまり、仮想通貨の含み益には税金が課税されないということですね。

こちらの所得に対して、所得税、復興税、住民税をいった税金がかかってくるとお考えください。実際に計算をするときには、取引所に支払う手数料がかかってきますので、少し金額が変わっては来るのですが。

ビットコインを購入する都度、未売却のビットコイン(BTC)の取得価額総額をウォレット(wallet)の保有ビットコイン数で割る方法を税法上は移動平均法と言い、こちらが原則的な計算方法となります。1年間で購入したビットコイン(BTC)の購入総額を購入したビットコイン(BTC)の総数で割って取得価額を計算する総平均法も使用可能だと考えられます。ただし、年度によって計算方法を変更するようなことは認められず、継続適用が要件だとお考えください。

また、仮想通貨を買い物で使用した場合には、その際にも決済がされたものとして、税金が課税されます。仮想通貨をその年に取引所で売却していなくても、買い物で使用した場合には、その時点の時価において売却場合と同じ計算方法で利益の計算が行われるのですね。

更に、ビットフライヤーやコインチェック、バイナンスなどをはじめとするような取引所で、仮想通貨同士で取引した場合(ビットコイン(BTC)をイーサリアム(ETH)に交換したような場合)においても、決算がされたものとして、つまりその時点でビットコイン(BTC)の売却があったものとして課税が行われます。

ここまでで、わかるとおり、仮想通貨(暗号通貨)の雑所得計算は中々大変ですよね。取引所が、株式を取り扱う証券会社のように一年間の損益金額を年間取引報告書といった形式で通知してくれるようになったので、その金額を使えばよいのですが、実際には取引所の間の通貨移動もあるため、自ら細かく計算を行わなくてはならないことも多いものです。

※現在はすべての取引所・販売所が対応しているわけではありませんが、ビットフライヤー、GMOをはじめとして仮想通貨の年間取引報告書を作成してくれるところが多くなっています。

なお、下記のページには暗号資産(仮想通貨)の銘柄の解説のほか、仮想通貨に係る税金の解説のページもありますので、確認してみてくださればと思います。

仮想通貨(暗号通貨)の雑所得の必要経費は確定申告で認められるの?

仮想通貨(暗号通貨)は雑所得に区分されることは上記で説明いたしました。ビットコイン、イーサリアム、モナーコイン、リップル、ライトコインなど、どちらの仮想通貨であっても雑所得です。

雑所得については、所得税法第37条において必要経費の算入が認められており、雑所得の計算式は以下のようになります。

総収入金額−必要経費=雑所得

こちらの雑所得に対して税率(所得税率+住民税率)を乗じた金額がトータルの税金になるということです。

裏を返せば、必要経費を計上すると、「必要経費×税率=減税額(節税額)」となると言えます。これは重要なポイントですね。

ですから、必要経費としてどんなものが落とせるのかを考えておく必要がありますね。仮想通貨(暗号通貨)の確定申告に対する税務調査と言うのは事例がないため確実なことは言えないのですが、下記のようなものであれば必要経費になると考えられます。

・取引所(ビットフライヤー、コインチェック、GMOコイン、バイナンスなど)に支払った手数料

・仮想通貨に関するセミナーの受講料(そこまでの交通費も必要経費になります。)

・仮想通貨取引のための書籍代

・仮想通貨の情報交換をするために他者と開いた会合の食費(会議費や交際費と考えられます。家族との食事代など関係ないものは計上しないでください。税務署に指摘されてしまいます。)

・家賃の内、仮想通貨取引に使われた面積に相当する金額

・電気代の内、仮想通貨取引に使われた部分の金額

・パソコン代、携帯電話代、プロバイダ代などの内、仮想通貨取引に使われた割合に応じた金額

・仮想通貨の確定申告の代行を依頼した税理士への報酬(確定申告代行を依頼せずに相談のみ行って相談料を支払った場合には、相談料は必要経費に落とせます)

・その他、仮想通貨取引に直接的に関連する費用

上記で経費の説明はしましたが、他に税金対策上で得をするためにやるべきことに、ふるさと納税があります。こちらを記載時点では、仮想通貨の利益は雑所得で総合課税の対象となっています(ビットコインのFXも総合課税です)。総合課税の説明は省略しますが、総合課税の場合にはふるさと納税による利益を得ることができるのですね、ですので年末時点で仮想通貨による利益がほとんど固まりましたら、ふるさと納税による地方自治体への寄附へもチャレンジしてみてくださいね。節税とは厳密には異なりますが、様々な地域のお礼品をほとんど無料で手に入れることができます。もちろん、税理士である私もふるさと納税は行っております。

最後までこちらのページをご覧くださり、誠にありがとうございました。少しでも、仮想通貨の税金や確定申告、必要経費計上による節税についてご理解を深めていただけたなら幸いです。できれば、2週間に1回くらいは仮想通貨取引による現時点の総利益を計算し、確定申告の際に税金がいくらかかるのかを計算して備えましょう。当税理士事務所は渋谷区で業務を行っており、地域柄のためか、ビットコインをはじめとする仮想通貨取引を行っているお客様が増えております。仮想通貨自体が比較的新しいものですので、今後も新しい情報が出てきたり、税制改正が入ることもあると思いますので、随時、情報を更新していければと存じます。

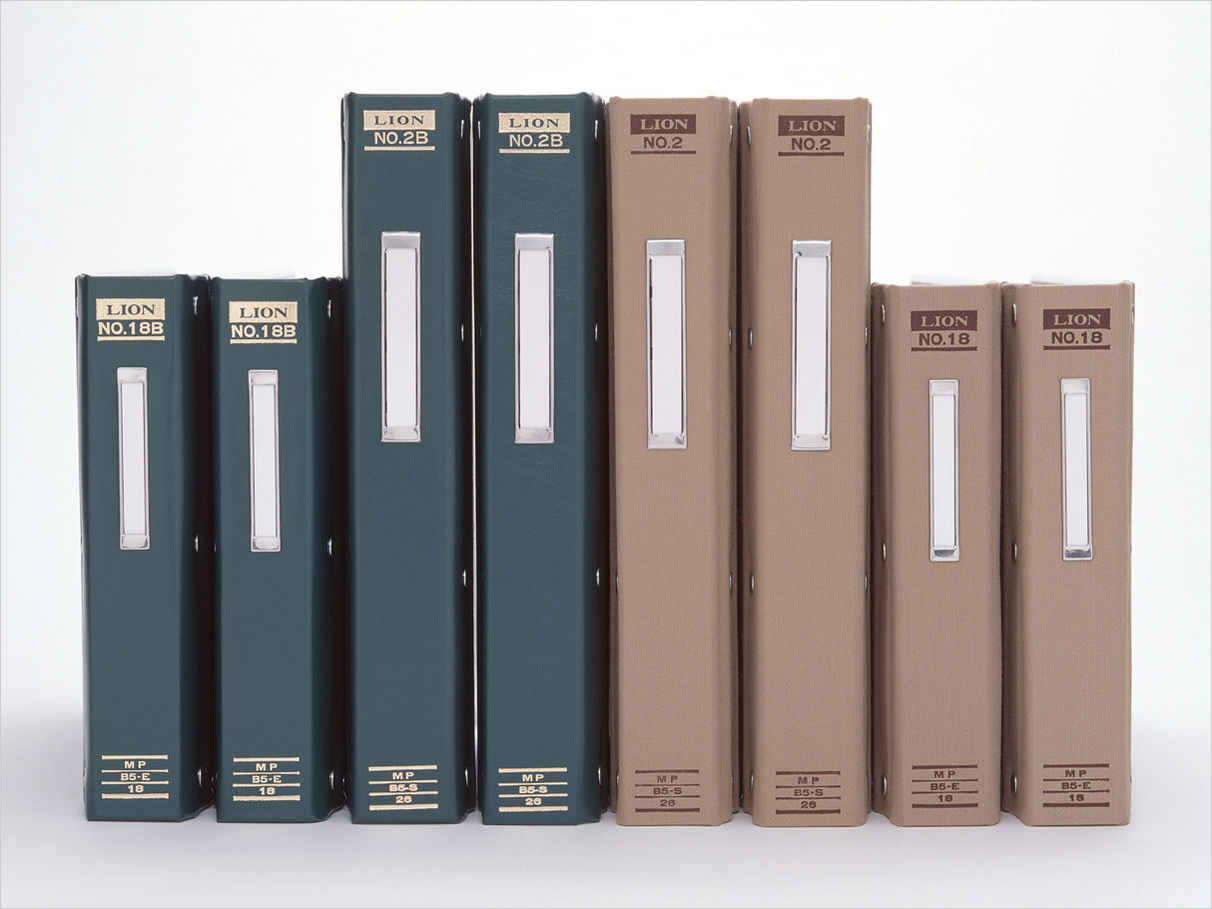

仮想通貨の税金の確定申告をするときは、提出用の他に控え用の確定申告書も作成し、押印してもらった控えを持ち帰りましょう。提出したことの証明書類となります。ご自宅でファイリングするなどして、保存していただければと思います。

→仮想通貨の確定申告をしていない場合(無申告の場合)、税務署にばれる?

お問合せ・無料相談はこちら

受付時間:月曜日から土曜日 9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区・恵比寿で税理士・会計事務所をお探しなら、税理士事務所センチュリーパートナーズへどうぞ。決算書作成、確定申告から、起業(独立開業・会社設立)、創業融資(制度融資など)、税務調査まで親切丁寧にサポートいたします。近隣の渋谷、代官山、中目黒、目黒、世田谷、白金台、広尾、自由が丘はもちろん、東京都、神奈川(溝の口など、神奈川全域)、千葉、埼玉の方は、お気軽にご相談ください。

お気軽にお問合せください

お電話でのお問合せ

<受付時間>

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区恵比寿税理士

(会計事務所)よりごあいさつ

渋谷区恵比寿の税理士、齋藤一生です。センチュリーパートナーズのホームページにお越し頂き、ありがとうございます!有用な税務情報が色々と書いてあるサイトですので、是非ご覧になってくださいませ。東京税理士会渋谷支部所属、登録番号は122533でございます。

親切・丁寧な対応をモットーとしておりますのでお気軽にご相談ください。

税理士事務所センチュリー

パートナーズ

住所

〒150-0022

渋谷区恵比寿南2-21-2

恵比寿サウスヒル301

アクセス

恵比寿駅から徒歩6分。駐車場もございます。

受付時間

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷税務署の所在地

渋谷税務署

〒150-8333

渋谷区宇田川町1-10渋谷地方合同庁舎

電話番号:03-3463-9181

徒歩12分

※なお、税務署のある渋谷駅は、恵比寿の隣の駅です。