〒150-0022 東京都渋谷区恵比寿南2丁目21-2恵比寿サウスヒル301

恵比寿駅から徒歩6分。駐車場もございます。

受付時間 | 月曜日から土曜日 9:00~18:00 土曜日はお休みとさせて いただくこともございます |

|---|

ライバーの法人化によるメリット・デメリット

利益が増えてきたライバーが法人化するのは合理的である

ライブ配信などで得る売上が増えてきたライバーが法人化(法人成り)することには合理性があり、特に節税といった意味では大きな効果が出てきます。

法人化には手間がかかりますが、メリットとデメリットを比較してメリットの方が大きいのであれば会社設立をしてしまった方が良いでしょう。

こちらのページでは、ライバーが法人化した場合に得られるメリットとデメリットに関して解説していきたいと思います。そのほか、公証役場や法務局で行う設立手続きの手順に関しても説明いたします。当税理士事務所は報酬0円での会社設立代行というサービスがあるため、多くの方の設立をサポートしてきたので、その経験から少しでもお役に立てる記事を書いておきたいと思います。

わからないことがあれば当社のような会社設立に詳しい税理士事務所(会計事務所)にご相談ください

法人化する場合に個人事業も残すか否か

個人事業主から法人化する場合に、個人事業も一部残すか否かについて悩まれる方もいます。個人事業主としての部分を残すことで、個人事業主のみが享受できる節税メリットである青色申告特別控除を獲得しようと考えるためです。

ただし、基本的な考え方としては、強引に一部の売上だけを個人事業に残すと税務調査で否認されるリスクが残りますし、何より、法人としての売上を高めることでその法人の社会的信用が高まって融資の審査などで有利になるので、法人に売上はまとめたほうが良いのと考えております。

ライバーが法人成りすると受けられるメリット

個人事業主として活動してきたライバーの方が法人化(法人成り)する動機として一番大きいのは、やはり節税メリットにあるでしょう。

そのほか、これまでは単独でTikTokなど様々な媒体を利用して収益を得てきたものの、今後はライバー事務所として活動したいという場合にも、配信者を集めるために法人であることは有利に働くでしょう。

法人化によって、次のようなメリットが考えられます。

法人化することで節税面で有利になる

個人に対する所得税率は非常に高く、ある程度稼ぎ始めると半分超を税務署や地方自治体にもっていかれてしまうものです。

しかし、法人化した場合には、法人に残した利益に対しては法人税や法人地方税(市区町村や都道府県に支払う税金)が課税されることになるのですが、個人課税ほどの割合は支払わないで済むのです。この個人と法人の税率差自体が大きな節税メリットをもたらすことになります。

更に、法人で必要経費を落とした上で、更に法人から代表取締役(株式会社の場合は代表取締役で、合同会社の場合は代表社員)に支払う役員報酬からは所得税法上の給与所得控除が使えるので、ここでも節税効果が出てくるのです。

それだけではなく、日帰りや宿泊の出張に対して日当制度を利用して節税したり、居住している自宅を法人契約に変更して家賃の多くの法人の経費にする節税策などもあります。

他の配信者も集めてライバー事務所を設立したい場合に信用力のメリットがある

ライバー個人として活動するだけではなく、ライバー事務所を起業して、そこに配信者を集めていきたいと考えている場合にも法人化は重要だと言えます。

取引をする上では、やはり個人事業主よりも法人の方が信用を得やすいのです。

個人名義の組織と、株式会社〇〇〇といった社名を持った組織ですと、やはり人を集める力は法人の方が大きいと言えるでしょう。ちなみに、一般の視聴者の方にも会社名を認知される場合には、合同会社よりも株式会社の方がやはり知名度は高いので良いのではないかと思います。

銀行融資の面で有利になるというメリットがある

個人事業主のライバーよりも、法人成りした会社組織の方が銀行や信用金庫などからの信用力が高いと言えます。

もしも日本政策金融公庫や一般の金融機関から制度融資を受けようと考えたような場合には、法人の方が融資審査では少々有利になると考えてよいでしょう。

融資を受けられると先行投資をして機材をそろえたり、外注費や広告費に戦略的に借入金を投入することで事業拡大をしやすくなると言えます。

開業時に創業融資を受けたいと考える場合にも、日本政策金融公庫の創業融資や制度融資を使った創業融資において、法人の方が少し有利でしょう。

社会保険に加入できるというメリットがある

一般的に国民健康保険や国民年金よりも法人が加入する協会けんぽや厚生年金の方が手厚いので、こういった法人の社会保険に加入しておきたいライバーの方にとっては法人化のメリットは大きいと言えるでしょう。

国民健康保険や厚生年金の方がコストが増加しやすいというデメリットもあるので、そこは比較した上で選択していった方が良いでしょう。

ライバーの法人化のデメリット

法人化はメリットだけではなく、当然デメリットもあります。

ライバーの方は、両者を比較して、最終的に法人設立するか否かを決定しましょう。

経理や税務会計の事務作業が増える

法人成りすると税務署や都税事務所(又は県税事務所等)に対する税金関連の手続きが増加します。

更に、仕訳日記帳や総勘定元帳への会計記帳といったような会計処理の手間が増加することも事実です。

ライバーの中でもトップライバーの方はフォロワー数も10万人以上いたりと多いのですが、それを維持するためにもほとんど毎日更新際しているため、事務作業の増加はあまり望ましいことではないでしょう。

これらはよく法人化のデメリットとして語られるところでしょう。

現実的には、ほとんどの法人が税理士事務所と顧問契約を結んで、代行してもらっているので、会社設立したライバーの方の事務処理が激増するようなことはないでしょう。設立当初に多いやるべき手続きを完了すれば、後は楽になるのではないでしょうか。

もちろん、税務会計の実務経験が豊富な社員を雇用して対応することも可能ですが、経理や税務会計専門で社員を雇うとコストが大きいので、ある程度の規模になってからが良いでしょう。

赤字でも地方税均等割は発生する

個人事業主としてライバーをしていて、収入金額よりも必要経費が上回って赤字で所得税の確定申告をしたとしても、所得税や住民税、個人事業税は課税されません(インボイス登録したりしていて、課税事業者の場合は消費税納付は必要となります)。

しかし、法人の場合はその資本金額に応じて均等割をという定額の税金を納付する必要があります。資本金が1,000万円以下の場合はおおよそ7万円となります。

大きなデメリットではないかもしれませんが、資金繰りに余裕がない場合は7万円もきつく感じるかもしれません。投げ銭(ギフト)、ライバー事務所からの報酬、配信アプリからの報酬、イベント賞金などがまだまだ少なく赤字となるうちは、法人化はせずに個人事業主のままとしておくのも一つの方法です。

なお、ライバーの法人ではまだまだ少ないかもしれませんが、本店以外に支店を有している場合も均等割は上がります。

法人化すると、役員報酬は定期同額給与と事前確定届出給与という選択に縛られる

ライバーが個人事業主から法人化した場合には、自分個人が受け取れる年収の考え方は大きく変わってきます。

個人の場合は利益はそのまま全て自分個人のものとなります。しかし、法人の場合は、定期同額給与と言って、事前に株主総会(又は社員総会など)で決定した月額を1年間支払うか、事前確定届出給与と言って、事前に決めた金額をボーナスのような形式で支払うしかないのです。

要するに、事業年度の途中で急に変更することはできなくなるのです。

しかし、100%自分が出資している法人であるなら、法人に内部留保したお金も自分の財産と同等と考えられるので、そこまで大きなデメリットではないでしょう。

法人の設立登記にお金がかかるというデメリット

法人設立するためには登録免許税・定款認証印紙代・定款認証手数料(当税理士事務所で代行する場合はここは免除されます)・司法書士報酬(当税理士事務所と顧問契約された方は無料となります)・法人印鑑作成代費用がかかります。

定款認証手数料と司法書士報酬がかからない前提ですと、印鑑がいくらかにもよりますが、株式会社を作る場合は、21万円から22万円程度、合同会社は7万円から8万円程度と見積もると良いでしょう。

法人設立の際の注意点

ライバーの方が会社設立(法人成り)をする場合、どのように手続きを進めるのか簡単に説明いたします。

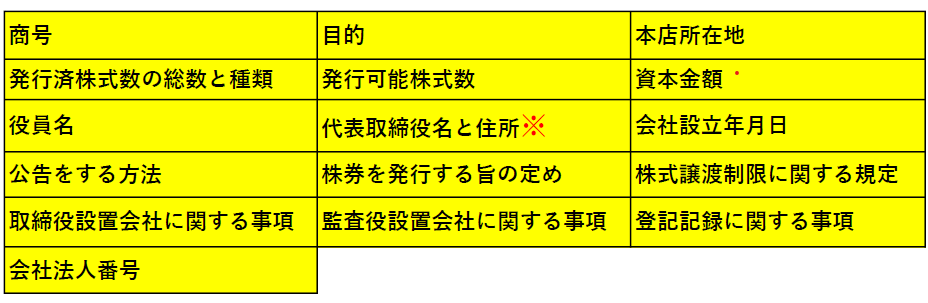

法人設立の際には、会社の商号・本店所在地・事業年度・発行可能株式数の総数と種類・役員の任期・事業年度・資本金額・公告をする方法などを決定しなくてはなりません。

法人化を急いでいるライバーの方もいらっしゃるかと思いますが、これらの事項はきちんと専門家と相談して決めていきましょう。相談すれば、おそらく多くの事柄に関しては相談中に答えがすぐに出るとは思いますし、当税理士事務所にご相談される方の多くの方はその場で最適な答えを出されています。

さて、資本金額に関しては注意が必要が、こちらは履歴事項全部証明書などの登記簿謄本に記載される事項の一つであり、他人も自由に見ることができます。法務局で謄本は誰でも取得できるためです。

資本金が極端に少ないと、せっかく法人を作ったのに、かえって「お金がとてもない人が作った会社なのかな」とか、運が悪いと金融機関に詐欺用の会社なのではないかと疑われて法人口座を開設しにくくなることもあります。ですので、100万円程度は入れておきたいところです。

後は、資本金が1,000万円以上となると強制的に消費税の課税事業者ともなるので、資本金額についてはよく検討しましょう。

そのほか、商号そのものも大切で、顧客に覚えてもらいやすい名称かとか、同じ会社の名前が万一存在してて何か事件を起こしてないかなどは調べておきたいところですね。

これらの点には注意しておきたいところです。

上記表は株式会社の場合に登記簿に表示される事項となります。

※代表取締役住所は記載しないことも可能です。

法人設立前に一度は専門家にアドバイスを求めましょう。

会社設立を検討中のライバーの方は、必ず一度は税理士事務所(会計事務所)や司法書士事務所にご相談してみてください。

当事務所も無料相談を受け付けており、直接面談、お電話相談、ZOOMなどでご相談に応じることが可能です。司法書士とも提携しておりますので、ワンストップによる対応が可能です。

なぜ税理士事務所に相談した方が良いかというと、資本金や事業年度などの設計によって、設立後に納付する税額に大きな差が生じてしまうためです。

又、設立後に税務署に青色申告承認申請書を期限内に提出しなかったりすると、欠損金の繰越控除という制度を利用できなくなってしまって百万円単位の税金を余計に支払うことになってしまうようなこともあるので、注意点について把握しておく必要があるのです。

そのほか、設立後にどういった金融機関で法人口座を開設すべきかとか、融資のことなどについてもご遠慮なくご相談ください。

お問合せ・無料相談はこちら

受付時間:月曜日から土曜日 9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区・恵比寿で税理士・会計事務所をお探しなら、税理士法人センチュリーパートナーズへどうぞ。決算書作成、確定申告から、起業(独立開業・会社設立)、創業融資(制度融資など)、税務調査まで親切丁寧にサポートいたします。近隣の渋谷、代官山、中目黒、目黒、世田谷、白金台、広尾、自由が丘はもちろん、東京都、神奈川(溝の口など、神奈川全域)、千葉、埼玉の方は、お気軽にご相談ください。

お気軽にお問合せください

お電話でのお問合せ

<受付時間>

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区恵比寿税理士

(会計事務所)よりごあいさつ

渋谷区恵比寿の税理士、齋藤一生です。センチュリーパートナーズのホームページにお越し頂き、ありがとうございます!有用な税務情報が色々と書いてあるサイトですので、是非ご覧になってくださいませ。東京税理士会渋谷支部所属、登録番号は122533でございます。

親切・丁寧な対応をモットーとしておりますのでお気軽にご相談ください。

税理士事務所センチュリー

パートナーズ

住所

〒150-0022

渋谷区恵比寿南2-21-2

恵比寿サウスヒル301

アクセス

恵比寿駅から徒歩6分。駐車場もございます。

受付時間

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷税務署の所在地

渋谷税務署

〒150-8333

渋谷区宇田川町1-10渋谷地方合同庁舎

電話番号:03-3463-9181

徒歩12分

※なお、税務署のある渋谷駅は、恵比寿の隣の駅です。