〒150-0022 東京都渋谷区恵比寿南2丁目21-2恵比寿サウスヒル301

恵比寿駅から徒歩6分。駐車場もございます。

受付時間 | 月曜日から土曜日 9:00~18:00 土曜日はお休みとさせて いただくこともございます |

|---|

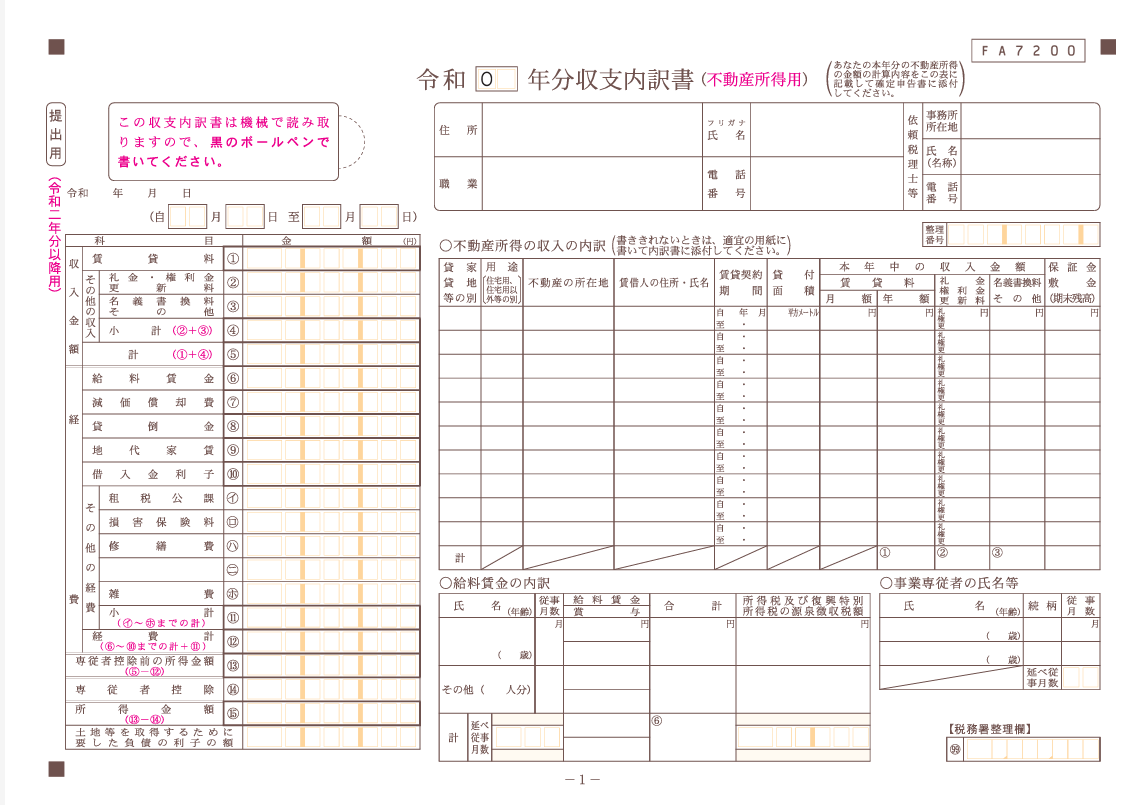

区分マンションを賃貸した場合の確定申告

賃貸収入を得たら不動産所得の確定申告をする。

マンションでも戸建ての一軒家でも、賃貸に出して収入が出たら確定申告を行いましょう。

投資用の区分マンションを購入されるサラリーマンの方、自営業者の方は結構多くいらっしゃいます。その理由は利益の獲得であったり、インフレ対策であったりと様々です。

又、それまでに住んでいた自宅を、海外転勤や、遠方への国内転勤に伴って賃貸に出す会社員の方も多いでしょう。

このようにして不動産収入を得る場合には、毎年、税務署に確定申告を行い、納税をする義務があります。

※後述するように、所得税が還付されることもありますが。

無申告には絶対にしないこと

区分マンションでも一軒家でも、賃貸に出して所得があれば確定申告義務があります。20万円以下の所得であれば、税務署への確定申告を省略して、住民税の申告のみを役所に行えば良いこともありますが。

絶対に、確定申告をしないで無申告にしてはいけません。これをやってしまうと、そのうちに税務調査が入ってしまい、罰金や利息を取られてしまうことになります。無申告となってしまってから3年くらい経過してから税務署が入ることも多いですし、5年くらいしてから税務調査が入ることも珍しくはありません。むしろ、不動産所得の無申告が始まって1年以内に指摘が来るようなケースの方が少ないと感じております。

確定申告をしていない場合は、遅れてでも過去分の申告をする

もしもこれまで確定申告をしてこなかったという人がいらっしゃる場合は、今からでも過去分の確定申告を期限後申告という形で行った方が良いと言えるでしょう。

この場合には、我々の税理士事務所もそうですが、無申告案件を得意とする税理士事務所に依頼して無申告状態を解消するのが安全かと思います。無申告を解消した翌年からは、税理士が作成した確定申告書や会計記帳を真似して、ご自身で申告するのも節約になるので良いかなと思います。

不動産所得が赤字の場合は所得税の還付を受けられる

賃貸マンションの確定申告をすると言っても、絶対に納税額が生じるというわけではありません。

所得がプラスであれば、所得税を申告期限までに納税する必要がありますし、その後の6月からは所得の10%の住民税を納める必要があります。

しかし、不動産所得が赤字となっている場合には、その他の所得と相殺することができます。例えば、会社員の方であれば、給与所得と、給与から天引きされた源泉税があると思いますが、不動産所得と給与所得を確定申告で相殺することによって、源泉税を還付してもらうことができるのです。

特に、中古で購入した物件の場合には、建物の価値減少額を経費計上できる減価償却費という必要経費を大きく計上できることがあり、赤字になりやすいと言えるでしょう。

赤字の場合は赤字の場合で、確定申告をしないと、大きな損をしてしまっているということになりますね。投資用マンションを購入したような場合には、そもそもこの赤字による還付金が投資計画に盛り込まれていることも多く、申告しないと損してしまう物件になってしまうこともあるでしょう。

土地等にかかる負債の利子に注意する

不動産所得が赤字の場合には給与所得やその他の所得と相殺(損益通算)できるのですが、注意点があります。

それは、土地等を取得するために要した負債(借入金)の利子に該当する部分は、相殺できないということです。

例えば赤字が100万円あったとしても、土地を購入するために融資を受けた借入金の利息が30万円あるのであれば、損益通算として他の所得との相殺に使えるのは、「100万円-30万円=70万円」ということになります。

なお、建物購入のための利息については、損益通算することができますのでご注意ください。

以下のようなケースを見てみましょう。

自己資金 1,000万円

借入金 2,000万円

建物価額 800万円

土地価格 2,200万円

この場合には、2,000万円の借入金は建物に優先的に使ったと考えてよいことになります。

結果、土地等の取得に要した負債の利子の額は以下の金額となります。

2,000万円-800万円=1,200万円

借入金がそもそも2,000万円なので、その内の1,200万円、つまり利息全体の60%が土地等の取得に要した負債の利子の額に該当すると考えてください。

マンションを賃貸に出した場合の確定申告においては、ここが最も難しい論点の1つと言えますね。ここを書き忘れたりすると税務調査が入ることがあるので注意しましょう。

不動産所得を会社にバレないようにしたいなら住民税は普通徴収に!

不動産の賃貸収入があることを本業の会社にバレないようにしたいという方もいるでしょう。

この場合には、住民税を普通徴収にすると内緒にできます。不動産所得にかかる住民税まで会社の給与から天引きされると、バレるリスクが出るので、それを避けるのです

確定申告書の第二表の住民税に関する事項で「自分で納付」を選択すると普通徴収に基本的にすることができます。医療費控除やふるさと納税などがある場合はもうちょっと注意が必要ですし、赤字の場合にはそもそも不動産所得の住民税が出ないので、本業経由でもらう住民税の特別徴収税額決定通知書にアスタリスクマークがついてしまうというリスクがあります。

バレたくない人は、副収入である不動産賃貸収入が会社にバレない方法についても気を使わなくてはならないということですね。

※「区分マンションなどの賃貸不動産について確定申告をしないで、無申告とすれば会社にもバレない」というお考えはやめましょう。むしろ、バレる確率は上がってしまうでしょう。

お問合せ・無料相談はこちら

受付時間:月曜日から土曜日 9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区・恵比寿で税理士・会計事務所をお探しなら、税理士法人センチュリーパートナーズへどうぞ。決算書作成、確定申告から、起業(独立開業・会社設立)、創業融資(制度融資など)、税務調査まで親切丁寧にサポートいたします。近隣の渋谷、代官山、中目黒、目黒、世田谷、白金台、広尾、自由が丘はもちろん、東京都、神奈川(溝の口など、神奈川全域)、千葉、埼玉の方は、お気軽にご相談ください。

お気軽にお問合せください

お電話でのお問合せ

<受付時間>

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷区恵比寿税理士

(会計事務所)よりごあいさつ

渋谷区恵比寿の税理士、齋藤一生です。センチュリーパートナーズのホームページにお越し頂き、ありがとうございます!有用な税務情報が色々と書いてあるサイトですので、是非ご覧になってくださいませ。東京税理士会渋谷支部所属、登録番号は122533でございます。

親切・丁寧な対応をモットーとしておりますのでお気軽にご相談ください。

税理士事務所センチュリー

パートナーズ

住所

〒150-0022

渋谷区恵比寿南2-21-2

恵比寿サウスヒル301

アクセス

恵比寿駅から徒歩6分。駐車場もございます。

受付時間

月曜日から土曜日

9:00~18:00

土曜日はお休みとさせていただくこともございます

渋谷税務署の所在地

渋谷税務署

〒150-8333

渋谷区宇田川町1-10渋谷地方合同庁舎

電話番号:03-3463-9181

徒歩12分

※なお、税務署のある渋谷駅は、恵比寿の隣の駅です。